É impossível compreender o significado da ideia de dinheiro sólido se não se percebe que ele foi concebido como um instrumento para a proteção das liberdades civis contra incursões despóticas por parte dos governos. Ideologicamente, ele pertence à mesma classe das constituições políticas e das declarações de direitos.

Assim escreveu Ludwig von Mises em The Theory of Money and Credit em 1912. E mais adiante:

O princípio do dinheiro sólido tem dois aspectos. É afirmativo na aprovação da escolha do mercado de um meio de troca comumente utilizado. É negativo ao obstruir a propensão do governo de se intrometer no sistema monetário.

Indo na contramão deste contexto, os sistemas monetários modernos parecem estar se afastando cada vez mais do princípio do dinheiro sólido nas últimas décadas. Em todos os países do chamado mundo livre, o dinheiro representa hoje em dia um padrão monetário de papel irredimível controlado pelo governo, ou “fiduciário”. A visão amplamente difundida é que este sistema monetário seria compatível com o ideal de uma sociedade livre e conducente ao crescimento sustentável da produção e do emprego.

Certamente, há vozes mais cautelosas. Tomando um ponto de vista histórico, Milton Friedman declarou:

O mundo está agora engajado em um grande experimento para ver se pode formar uma âncora diferente, que dependa da restrição do governo e não dos custos de aquisição de uma mercadoria física.

Irving Fisher, avaliando a experiência passada, escreveu: “O papel-moeda irresgatável quase invariavelmente provou ser uma maldição para o país que o emprega”.

O principal motivo de preocupação está em uma característica fundamental do papel-moeda controlado pelo governo: a capacidade irrestrita do sistema de expandir a oferta de moeda e crédito. Em contraste, sob o padrão ouro (livremente escolhido), esperava-se que a oferta de moeda (por exemplo, ouro) aumentasse também ao longo do tempo, mas apenas na proporção da expansão econômica – ou seja, um aumento na demanda por moeda, causado por um aumento da atividade econômica, traria oferta adicional de ouro ao mercado (por exemplo, aumento da mineração que se tornaria cada vez mais lucrativa). Dessa forma, o padrão-ouro coloca uma “pausa automática” na expansão monetária – esta última estaria, pelo menos em teoria, relacionada à tendência de crescimento da economia.

O sistema de moeda fiduciária controlado pelo governo não possui um limite inerente à expansão monetária e de crédito. Na verdade, o oposto é verdadeiro: os bancos centrais, os fornecedores monopolistas de moeda dos governos, foram deliberadamente projetados para serem capazes de alterar a oferta de moeda e de crédito em qualquer quantia a qualquer momento.

Para evitar o abuso de seu poder ilimitado sobre a quantidade de oferta monetária, a maioria dos bancos centrais obteve independência política nas últimas décadas. Isso tem sido feito para evitar que políticos que, para serem reeleitos, negociem os benefícios de um estímulo à economia induzido pela política monetária contra custos futuros na forma de inflação. Além disso, muitos bancos centrais foram obrigados a buscar uma inflação baixa e estável – medida por índices de preços ao consumidor – como seu objetivo principal. Esses dois fatores institucionais – independência política e mandato para preservar o poder de compra do dinheiro – são agora amplamente vistos como garantias adequadas para preservar o dinheiro sólido.

Seja como for, as preocupações de Mises parecem tão relevantes hoje como sempre foram:

A dissociação das moedas de uma paridade de ouro definitiva e imutável fez do valor da moeda um joguete da política. Não estamos muito longe agora de um estado de coisas em que “política econômica” é entendida principalmente como a questão de influenciar o poder de compra da moeda.

Enquanto o objetivo de preservar o valor do papel-moeda controlado pelo governo parece ser louvável, a verdade é que é (praticamente) impossível cumprir tal promessa. De fato, muitas vezes há incentivos político-econômicos esmagadores para uma sociedade aumentar sua oferta de moeda e crédito, se possível, a fim de influenciar os desenvolvimentos sociais de acordo com projetos ideológicos predefinidos, em vez de confiar nos princípios do livre mercado.

Esta mesma tendência é particularmente evidenciada pelo fato de os bancos centrais serem regularmente requisitados a levar em conta o crescimento da produção e a situação econômica do emprego na fixação das taxas de juro. E essas considerações são o que parecem causar sérios problemas em um sistema de papel-moeda se e quando não houver um limite claro para a expansão da moeda e do crédito.

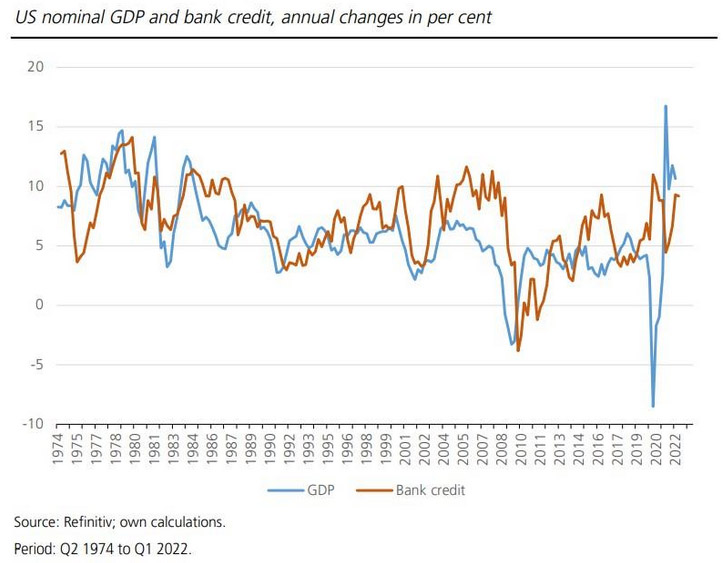

Para esclarecer esse ponto, é instrutivo dar uma breve olhada na relação entre crédito e produção nominal e crescimento da “riqueza” (que é definido aqui, para simplificar, como produto interno bruto mais capitalização do mercado de ações). A figura abaixo mostra as variações anuais do produto interno bruto (PIB) nominal dos EUA e do crédito bancário em porcentagem de 1974 até o início de 2022. Como pode ser visto, ambas as séries estão positivamente correlacionadas no período em análise: Em média, o aumento da produção foi acompanhado pelo aumento do crédito bancário e vice-versa. Na verdade, é uma ilustração instrutiva da teoria austríaca dos ciclos econômicos (TACE), que afirma que a expansão do crédito bancário não está apenas intimamente associada a um ciclo de expansão e recessão, afetando tanto as magnitudes reais quanto os preços dos bens, mas é sua força motriz .

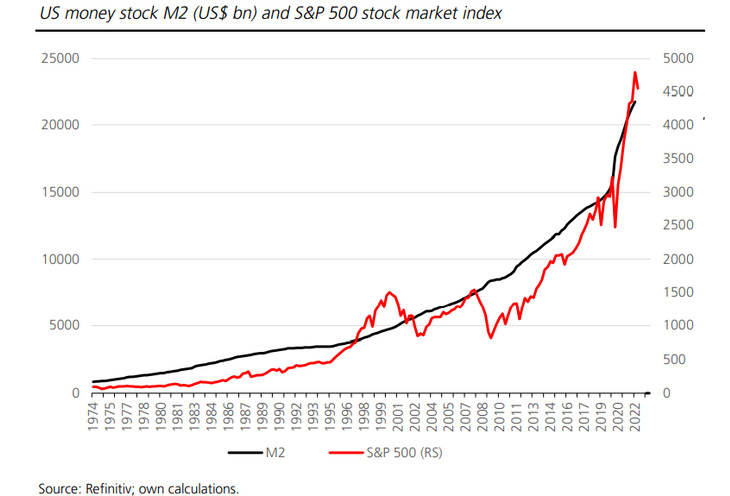

Também de 1974 ao início de 2022, a figura a seguir mostra o estoque monetário dos EUA em bilhões de dólares e o índice do mercado de ações S&P 500. O aumento do estoque de moeda é basicamente o resultado da expansão do crédito bancário – por meio do qual é criado novo dinheiro. Como pode ser visto, o desenvolvimento das tendências de ações monetárias no mesmo comprimento de onda que o mercado de ações. Por quê? Por um lado, o aumento do PIB nominal ao longo do tempo reflete-se no aumento dos valores das avaliações das empresas. Por outro lado, o aumento do estoque monetário empurra os preços dos bens para cima, incluindo os preços das ações.

Em outras palavras: o desempenho do mercado de ações é – às vezes mais, às vezes menos – atribuível à inflação dos preços dos bens causada pela moeda fiduciária. Do final de 2019 ao primeiro trimestre de 2022, o banco central dos EUA aumentou o estoque monetário M2 em 43%, enquanto o mercado de ações ganhou 63% no mesmo período. Como o aumento do estoque de moeda ajudou a inflacionar o PIB nominal, também se traduziu em preços de ações (substancialmente) mais altos. Em outras palavras: a expansão monetária causou “inflação dos preços dos ativos”.

Olhando para esses gráficos, a mensagem parece ser: o aumento crônico do crédito e da oferta monetária tem sido, em média, “bastante positivo” para a produção e a riqueza. No entanto, esta seria uma interpretação bastante míope. Para um sistema monetário fiduciário, a expansão do crédito e da moeda traz alguns benefícios à custa de muitos outros. Além disso, seu “efeito invisível” é que impede todo o sucesso econômico e os resultantes efeitos distributivos de renda e riqueza que ocorreram se não houvesse uma emissão adicional de crédito e moeda fiduciária.

Como até mesmo teóricos econômicos clássicos alertam, um estímulo à economia induzido por moeda e crédito é (como mostra o TACE) de curta duração e acabará levando à inflação, conforme descrito por David Hume em 1742:

O aumento (na quantidade de moeda) não tem outro efeito senão aumentar o preço do trabalho e das mercadorias… no andamento dessas mudanças, o aumento pode ter alguma influência, por excitar a indústria, mas depois que os preços são fixados… não tem nenhum tipo de influência.

No entanto, a convicção intelectual de hoje do mainstream econômico, que é dominado pela economia keynesiana, é que, ao reduzir as taxas de juros, o banco central pode estimular o crescimento e o emprego. Portanto, não é de se admirar que, especialmente em períodos em que a inflação esteja “sob controle”, os bancos centrais sejam pressionados a exercer uma política monetária “expansionista” para combater a recessão. Na verdade, é amplamente considerado “apropriado” que a política monetária mantenha os custos dos empréstimos no nível mais baixo possível.

Na obra de Mises encontra-se uma crítica bem fundamentada a essa convicção amplamente difundida. Ele escreve:

A opinião pública é propensa a ver o juro simplesmente como um obstáculo institucional à expansão da produção. Não percebe que o desconto de bens futuros em relação a bens presentes é uma necessária e eterna categoria da ação humana e não pode ser abolida por manipulações bancárias. os excêntricos e os demagogos consideram o juro como o produto de maquinações sinistras de exploradores desalmados. essa antiga aversão ao juro tem sido plenamente reavivada pelo intervencionismo moderno. Tem-se mantido fiel ao dogma de que uma das principais atribuições de um bom governo é diminuir a taxa de juro o mais possível, ou aboli-la inteiramente. Todos os governos de hoje estão fanaticamente comprometidos com políticas de dinheiro fácil.

Mises também descreve o que a propensão a baixar as taxas de juros e aumentar a oferta de moeda e crédito faz para a economia. A teoria monetária da escola austríaca do ciclo comercial sustenta que é a expansão monetária que está no centro dos ciclos de expansão e recessão das economias. A oferta excessivamente generosa de moeda e crédito induz o que geralmente é chamado de “ascensão econômica”. Vai na esteira, o crescimento econômico aumenta e o emprego aumenta.

Com o fluxo de liquidez, no entanto, vêm desajustes, uma distorção dos preços relativos, assim é o raciocínio teórico. Mais cedo ou mais tarde, o dinheiro artificial e a expansão alimentada pelo crédito são insustentáveis e se transformam em recessão. Na ignorância e/ou na falta de identificação das próprias forças responsáveis pelo mal-estar econômico, ou seja, dinheiro excessivo e criação de crédito no passado, a queda da produção e o aumento do desemprego provocam apelos públicos por uma política monetária ainda mais leniente.

Os bancos centrais não estão em condições de resistir a tais exigências se não tiverem qualquer “ancoragem” – que é uma regra (fixa) que restringe o aumento da oferta de moeda e crédito nas operações do dia-a-dia. Na ausência de tal limite, os bancos centrais, confrontados com uma grave crise econômica, provavelmente serão forçados a trocar o objetivo de crescimento e emprego pela preservação do valor da moeda – comprometendo assim um pilar crucial da sociedade livre.

Vista por esta ótica, a política monetária de hoje realmente se assemelha a uma tarefa fora da lei empreendimento. O zeitgeist sustenta que a “meta de inflação” (MI) – o chamado conceito de última geração, do ponto de vista da maioria dos bancos centrais – fará o truque para evitar que a política monetária cause problemas não intencionais. Na prática, porém, a MI não tem nenhuma âncora externa. Na MI, é o próprio banco central que calcula as previsões de inflação que, por sua vez, determinam como o banco fixa as taxas de juros; o estabelecimento de um limite quantitativo para a expansão monetária e de crédito geralmente não é visto como um objetivo de política. A MI dificilmente pode inspirar confiança de que mitigará a ameaça ao valor do papel-moeda decorrente de governos (na forma de fraude/uso indevido) e/ou formuladores de política monetária politicamente independentes (na forma de erros de política).

O retorno à “política monetária sem regras” começou no início da década de 1990, quando vários bancos centrais abandonaram os agregados monetários como um importante guia para a fixação das taxas de juros. Argumentou-se que a “demanda por dinheiro” havia se tornado um indicador instável no “curto prazo” e que, como tal, o dinheiro não poderia mais ser usado como parâmetro na definição da política monetária, principalmente quando os formuladores de políticas estavam tomando decisões sobre as taxas de juros a cada poucas semanas. No entanto, esse sinalizador não foi substituído por nada desde então.

Tendo em vista o retorno da discricionariedade na política monetária, pode ser perspicaz citar a preocupação de Hayek; ou seja, que a inflação “é o resultado inevitável de uma política que considera todas as outras decisões como dados aos quais a oferta de moeda deve ser adaptada para que o dano causado por outras medidas seja o menos notado possível”. No longo prazo, tal política faria com que os bancos centrais se tornassem “cativos de suas próprias decisões, quando outros os forçassem a adotar medidas que eles sabem serem prejudiciais”.

Ecoando o alerta que Ludwig von Mises deu em The Theory of Money and Credit, Hayek concluiu:

O viés inflacionário de nossos dias é em grande parte resultado da prevalência da visão de curto prazo, que por sua vez decorre da grande dificuldade de reconhecer as consequências mais remotas das medidas atuais, e da inevitável preocupação dos homens práticos, e particularmente dos políticos, com os problemas imediatos e as conquistas de metas próximas.

O que podemos aprender com tudo isso? Os riscos inerentes ao padrão de papel-moeda de hoje – a própria capacidade de expandir o estoque de moeda e crédito à vontade em qualquer quantia a qualquer momento – não recebem mais a devida atenção: colocar um limite na expansão de moeda e crédito não é considerado um dos ingredientes essenciais para a formulação de políticas monetárias “modernas”. O tratamento discricionário do papel-moeda aumenta substancialmente o potencial de um fracasso dispendioso. Um primeiro passo para voltar ao princípio do dinheiro sólido – que faz jus ao ideal de uma sociedade livre – seria fazer a política monetária limitar – e.g., parar completamente – o crescimento da oferta monetária.

Artigo original aqui

O principal problema da humanidade é reestabelecer o Hard Money, todo o resto se resolve em consequência disso!