CAPÍTULO IV – Economia 2.0 (Do papel-moeda ao dinheiro digital)

Introdução

No capítulo anterior estudamos como o papel-moeda, predecessor das notas de dinheiro que usamos hoje em dia, emergiu a partir de certificados de depósito de metais preciosos. O papel-moeda oferecia uma vantagem evolutiva aos possuidores, tornando-os mais livres. Essa vantagem propiciou maior quantidade de trocas voluntárias, tornando-se estas mais seguras e também mais rápidas. Trocas que favoreceram o comércio, graças ao qual emergiram épocas de grande desenvolvimento cultural na Europa. Um desenvolvimento cultural, porém, interrompido pelo abuso do papel-moeda por parte do poder central, o qual desembocou em descontentamento social e posteriormente em guerras.

Neste capítulo, continuaremos estudando o processo de transformação do dinheiro, tornando-se finalmente digital, facilitando mais ainda as transações. A crescente especialização da manufatura dos produtos e serviços criará novos empregos e reativará o comércio, fazendo com que cada vez mais usuários estejam envolvidos na economia. A maior parte da população mundial começará a usar gradualmente o papel-moeda, já em forma de notas, e muitos acabarão tendo uma conta bancária, contendo dinheiro digital, a partir da qual poderá se transacionar apertando uns poucos cliques de mouse. Entretanto, essas trocas serão mediadas por um dinheiro fiduciário, sem valor algum, cuja emissão é controlada por um ente emergente em conluio com os governos: os bancos centrais, os quais irão criando progressivamente distorções cada vez mais preocupantes no mercado financeiro.

O CAPITALISMO

A revolução industrial e o capitalismo

Por volta do ano 1750, com colônias em América do Norte, no caribe e na Índia, Grã-Bretanha controlava o comércio mundial. Naquela época, o país experimentava uma grande revolução na agricultura, graças à qual a produção se tornou mais rápida e barata. Isso por sua vez provocou uma queda dos preços e um aumento na ociosidade dos campesinos.

Enquanto isso, uma grande instituição financeira tinha se estabelecido e consolidado na Grã-Bretanha da época, o Banco Central de Inglaterra, o qual tinha sido fundado em 1694, pouco tempo depois do primeiro banco central de Europa, o Banco da Suécia.

Com mais tempo livre, com mais dinheiro e com fácil acesso ao crédito bancário, abria-se a possibilidade dos indivíduos participarem, seja como consumidores ou como produtores, em outros setores da economia. Nesse contexto, muitos, outrora campesinos, na procura de oportunidades de lucro acabaram migrando do campo para a cidade tornando-se empresários ou empregados do setor industrial.

Este foi o contexto da chamada revolução industrial, na qual a manufatura dos produtos passava de ser feita a mão a ser feita com máquinas. Esta nova maneira de produzir se estendeu por toda Europa e América do Norte, produzindo uma grande melhora nas comunicações, um forte incremento populacional e uma disparada da renda per capita como nunca vista antes na história.

Um dos fatores importantes que tornou a revolução industrial possível foi um marco legal implantado pelo governo inglês da época com duas interessantes premissas:

- A proteção da propriedade privada.

- As poucas restrições ao empreendedorismo.

Este marco legal, que se tornou um sucesso, é o que se conhece como sistema econômico capitalista ou capitalismo. O sistema capitalista estimula as pessoas para que estas, na procura pelo lucro, se animem a empreender dentro de um ambiente de liberdade, ou seja, sem entraves governamentais.

A ascensão dos EUA e da URSS

Enquanto a França tinha sucumbido ao modelo absolutista, onde a monarquia, cada vez com menos crédito entre a população, sugava todo o dinheiro desta através de impostos, o que, como temos visto, desembocou na revolução francesa e na posterior ascensão de Napoleão, Grã-Bretanha se abria ao livre mercado e à industrialização. De fato, após a derrota da França nas guerras napoleônicas (1803-1815), Grã-Bretanha emergia como o principal império do século XIX. Com seu domínio inquestionável, graças a sua frota naval, um período de relativa paz dominou a Europa desde 1815 até 1914.

Entretanto, uns Estados Unidos de América já independizados da Grã-Bretanha, após as colônias americanas terem vencido a guerra de independência (1775-1783), e sobre tudo Alemanha, começaram a desafiar esse poder. As tensões militares entre a Alemanha e a Grã-Bretanha foram de fato umas das razões do estouro da Primeira Guerra Mundial. Este conflito mundial enfraqueceu o poder militar e econômico de Grã-Bretanha, que ainda manteve seu grande império colonial após a Primeira Guerra Mundial. Entretanto, e apesar de sair vitorioso da Primeira e também da Segunda Guerra Mundial, Grã-Bretanha não conseguiu manter sua hegemonia. Duas novas potências tinham surgido após a Segunda Guerra Mundial: os Estados Unidos de América e a União das Repúblicas Socialistas Soviéticas (URSS).

O PADRÃO-OURO

O padrão-ouro em espécie

Como foi estudado no capítulo II, um dos primeiros sistemas monetários conhecidos usando como padrão o ouro em espécie foi criado pelo imperador romano Constantino I ao redor do 300 a.C., quem cunhou uma moeda com 100% de pureza: o soldo ou solidus. O soldo continuou funcionando durante o império bizantino até o século X, quando se transformou no chamado bezant. Entretanto, com a queda do império bizantino, o bezant foi substituído na Europa por moedas baseadas em prata, ao estilo do denário romano.

O século XV veio com ascensão do império espanhol, quem a partir de 1497 começou a cunhar sua própria moeda de prata, o dólar espanhol. Com a colonização da América a partir de 1492 e o posterior descobrimento de minas de prata no México (1522) e Potosí na Bolívia (1545), o dólar espanhol não perdeu prestígio e continuou sendo usado durante um bom tempo na Europa da época. Precisamente dessa hegemonia do dólar espanhol foi de onde surgiu o nome de dólar para a que seria a moeda americana séculos depois.

Posteriormente, em 1704, a rainha Ana, rainha da Inglaterra, Escócia e Irlanda, unificou todos os Estados para criar Grã-Bretanha e, com a ajuda de Isaac Newton, membro da casa da moeda britânica naquela época, estabeleceu a partir de 1717 uma nova proporção de cunhagem para favorecer o uso do ouro como moeda frente à prata. O ouro foi tornando-se progressivamente a moeda não oficial da coroa britânica, sendo oficial apenas a partir de 1817, com a moeda conhecida como sovereign, de valor equivalente a uma libra esterlina, com um conteúdo de 0,2354 onças troy em ouro.

O padrão-ouro

Por aquela época o Banco de Inglaterra, já emitia papel-moeda em troca dos depósitos em ouro, mas em quantidades irregulares. Só foi a partir de 1833 que o Banco de Inglaterra começou a emitir notas de papel-moeda em múltiplos da libra, tornado assim o papel-moeda da libra esterlina a nota de curso legal em toda Grã-Bretanha, mas não sem antes proibir a outros bancos privados que a emitissem. Por volta de 1844 o Banco de Inglaterra já permitia a livre conversibilidade da libra esterlina por seu valor em ouro.

Este modelo é o que se conhece como padrão-ouro. O padrão-ouro é um sistema através do qual, o governo que o implanta, garante uma total conversibilidade das suas notas de papel-moeda por ouro. A ideia desta plena conversibilidade em toda a nação foi modelada por David Hume em 1752, quem percebeu o estrepitoso fracasso de seus vizinhos franceses, quando o duque de Orleans, sob a tutela de John Law, começou a distribuir papel-moeda não lastreado em reservas em metais preciosos.

A total conversibilidade definida pelo padrão-ouro britânico habilitou um sistema financeiro de forte confiança, o qual contribuiu, como já explicamos, para que Grã-Bretanha se tornasse a primeira potência mundial. O sucesso deste sistema foi tal que a maioria das nações importantes, assim como as emergentes, o adotaram, sendo, em primeiro lugar, o padrão-ouro em espécie (ou o padrão-prata em espécie em alguns países como Espanha e inicialmente nos EUA de 1785), e posteriormente o padrão-ouro em si, o que deu lugar a que cada país tivesse seu próprio papel-moeda soberano.

A remoção do padrão-ouro

“Na ausência do padrão-ouro, não há como proteger as poupanças do confisco gerado através da inflação.” Alan Greenspan

O padrão-ouro tornou-se o sistema monetário internacional exemplar, dando lugar a uma grande época de prosperidade entre 1870 e 1913, a chamada bellé époque. O sistema baseado no padrão-ouro era sólido e estável porque a riqueza de um país estava atrelada a suas reservas, sem as quais não existiria esse ambiente de confiança e estabilidade dos preços. Sob o padrão-ouro, nenhum governo poderia imprimir notas à vontade, afastando o perigo de uma eventual inflação. Ou dito de outro modo, sob o padrão-ouro, é a Natureza quem coloca as regras, não os governos.

Entretanto, no prelúdio da Primeira Guerra Mundial, devido à escalada de tensão entre as nações, alguns cidadãos europeus começaram a duvidar da solvência do sistema financeiro. Efetivamente, os países precisavam de dinheiro para financiar a eventual guerra, e como as reservas de ouro eram limitadas, só restava a opção de imprimir notas sem respaldo em ouro. Essa falta de confiança gerou corridas aos bancos para trocar as notas soberanas por ouro. Ante tal eventualidade, os bancos começaram a colocar controles ao câmbio. A grande demanda por ouro, junto com a diminuição de sua oferta, fez seu preço disparar e, em consequência, o preço do papel-moeda desabar. Este efeito geral inflacionou os preços em todos os países beligerantes. Em Grã-Bretanha e nos EUA os preços duplicaram, na França triplicaram e na Itália quadruplicaram.

Foi assim como, através desses controles ao câmbio, os países beligerantes na beira da Primeira Guerra Mundial, de maneira não oficial para não aumentar a corrida aos bancos, acabaram tacitamente removendo o padrão-ouro.

Apelando ao patriotismo, o Banco da Inglaterra conteve tal pânico até 1925, quando conseguiu restabelecer o padrão-ouro. Entretanto, com o período da chamada Grande Depressão (1929-1939), iniciada com a crise americana de 1929, todos os países voltaram a abandoná-lo; desta vez oficial e quase definitivamente.

O SISTEMA BRETTON WOODS

A Reserva Federal

“Acredito que o sistema bancário é mais perigoso para nossas liberdades que os exércitos regulares.” Thomas Jefferson

Após a Segunda Guerra Mundial, e apesar de ter saído vencedora, Grã-Bretanha ficou arrasada, sua economia afundou em dívidas e todas suas colônias foram perdidas. O domínio britânico tinha chegado ao fim, sendo os EUA e a URSS as novas potências mundiais emergentes.

Os EUA tinham adaptado sua economia às necessidades bélicas da época, se enriquecendo consideravelmente durante o período das guerras mundiais. Isso lhe permitiu manter o padrão-ouro, mesmo durante as guerras, o que lhe proporcionou bastante prestígio. Os EUA se transformaram, de fato, de país devedor a país financiador das nações em conflito. Foi assim que, por volta de 1945, no final da Segunda Guerra Mundial, com apenas o 7% da população global, a economia dos EUA representava o 50% do Produto Interno Bruto mundial.

A economia americana, porém, sofreu várias crises pontuais durante os anos anteriores, o que a levou a decretar em 1913 a formação de seu próprio banco central, a chamada Reserva Federal. Contudo, apesar de ser instituída para mitigar as crises, a Reserva Federal não conseguiu conter a Grande Depressão. Na tentativa de sair dessa depressão econômica, o congresso americano tomou em 1933 uma polêmica medida: a ordem executiva 6102, mediante a qual era permitido ao governo confiscar o ouro de seus cidadãos. Um ano depois, em 1934, mediante o Gold Reserve Act, a propriedade de todo o ouro dos cidadãos passava automaticamente a mãos do Tesouro americano. Entretanto, o governo garantia a estes a conversibilidade de seu ouro por 35 dólares a onça, bastante a mais dos 21 dólares por onça do câmbio que tinha sido previamente estabelecido pelo Gold Act em 1900. Ou seja, os cidadãos ficariam com um papel-moeda já desvalorizado um 66% frente ao ouro. Além disso, era proibido ao Tesouro ou a qualquer outra instituição financeira cambiar papel-moeda (dólares) por ouro.

O sistema Bretton Woods

As novas potências mundiais emergentes, os EUA e a URSS, tinham políticas econômicas completamente antagônicas. Enquanto a URSS tinha se pregado ao comunismo para se opor ao domínio inglês do começo do século XX, os EUA tinham herdado o capitalismo britânico da sua pátria mãe. Enquanto a URSS tinha um sistema econômico fechado e protecionista, os EUA implantaram um sistema aberto e de livre mercado. Entretanto, os EUA tinham um sério problema: com quem iriam comerciar nesse ambiente de economia global devastada por duas guerras mundiais consecutivas e com a maioria dos países receosos de abrir suas portas ao comércio para não perder suas reservas em ouro?

Precisamente com o objetivo de abrir o comércio, em 1944 os EUA organizaram uma convocação internacional em Bretton Woods (New Hampshire, EUA) com a principal pauta de estabelecer uma nova ordem econômica mundial. Como resultado do acordo, as transações internacionais deviam ser feitas em uma moeda estável como o dólar americano e o resto das moedas nacionais ficariam atreladas a ele. Para isso, os EUA se comprometeriam a manter tal estabilidade, segurando o preço do dólar a 35 dólares por onça de ouro. Com isso era permitido trocar dólares por ouro, desde que não fossem empresas ou cidadãos. O acordo de Bretton Woods também deu origem ao Fundo Monetário Internacional, criado fundamentalmente para oferecer financiamento a países emergentes ou deficitários.

O DINHEIRO FIAT

A ruptura de Bretton Woods

Para frear a expansão da influência comunista da URSS em Ásia, os EUA resolveram lutar contra a reunificação do Vietnã sob um governo comunista. Assim, em 1955 os EUA entraram na chamada guerra do Vietnã (1955-1975). Após saírem vitoriosos da Segunda Guerra Mundial, e ainda terem sido os protagonistas, os EUA acreditavam que o conflito vietnamita seria resolvido rapidamente, mas não foi o caso. O orçamento militar teve que ser aumentado várias vezes e isso levou aos EUA a imprimir milhares de milhões de dólares sem respaldo em ouro e a enviá-los para o exterior para financiar a guerra. Enquanto isso, durante os anos posteriores ao acordo de Bretton Woods, a plena conversibilidade do dólar foi aproveitada pelos países europeus, principalmente França, para ir trocando astutamente seus dólares por ouro. Tal reclamo fez diminuir consideravelmente as reservas de ouro americanas, localizadas em Fort Knox (Kentucky, EUA).

Os EUA não podiam se permitir perder seu ouro, assim que, em agosto de 1971, Richard Nixon suspendeu unilateralmente o acordo de Bretton Woods, cancelando com isso a conversão de dólares por ouro. Após essa medida, o dólar se desvalorizou frente ao ouro, ou seja, o dólar desabou e, com isso, seu poder de compra. Com outras palavras, através dessa grande perda de poder aquisitivo, foi o povo americano o responsável de pagar a conta da guerra do Vietnã.

O dinheiro fiat

“É possível deixar as pessoas satisfeitas com sua escravidão. É só bombardeá-los com quantidades infinitas de distração e propaganda.” Aldous Huxley

A remoção definitiva do padrão-ouro deu entrada a uma nova era, conhecida como era do dinheiro fiat, da qual formamos parte ainda hoje. A remoção do padrão-ouro implica que o dinheiro que usamos hoje em dia não vale nada e apenas ele tem valor porque as pessoas acreditam que tem valor. Daí o nome de dinheiro fiat ou dinheiro fiduciário, pois seu único suporte é a fé dos cidadãos no seu governo e na sua moeda.

O fato de que o dinheiro que usamos hoje em dia não tenha nenhum valor é alarmante. Se as pessoas soubessem disso, o sistema econômico mundial colapsaria em questão de horas. Mas como a maioria das pessoas estão ocupadas nas suas tarefas diárias, e também um tanto acomodadas sem se questionar o funcionamento do sistema, pois a vida que siga.

Na realidade, tudo está perfeitamente arquitetado. Os que sabem montaram um sistema para se lucrar a partir dos que não sabem ou dos que ignoram. O resto, só um pouco de tempero em forma de omissões da realidade, cortinas de fumaça, eufemismos, falácias e distração constante através da criação de falsos inimigos da sociedade, com o propósito de colocar cidadãos contra cidadãos. Nem Platão teria imaginado uma caverna tão perfeita.

A cilada do dinheiro fiat

“Há duas maneiras de conquistar e escravizar uma nação. Uma é com a espada; a outra é com a dívida.” John Adams

Quando um governo precisa de dinheiro, já seja porque não tem reservas de ouro, ou mesmo tendo porque não quer gastá-las, ele só tem duas opções:

- Subir os impostos a seus cidadãos ou,

- Emitir títulos de dívida, os quais teoricamente são considerados seguros, pois um governo sempre tem o monopólio da força e, portanto, a capacidade de arrecadar usando seus cidadãos, tornando-se graças a eles, um ótimo pagador.

Dessa maneira, a realidade é que todo aumento de gasto de um governo, é realmente uma conta que os cidadãos pagam, seja esta por um aumento de impostos no presente ou por um aumento de impostos no futuro para assim pagar essa dívida. Logicamente, um aumento de impostos nunca é do agrado da população, sobretudo porque ele tem efeitos imediatos e porque eles geralmente já são altos demais. Por isso, o método mais habitual hoje em dia quando os governos precisam de dinheiro é se endividar.

Entretanto, como veremos, as consequências desse endividamento é a impressão massiva de dinheiro fiat, pois criar ele não custa nada, e isso, como sabemos do capítulo I, acaba culminando em inflação quando o aumento da oferta de dinheiro não é correspondido com o aumento na sua demanda. Esta inflação implica que o povo possui um dinheiro que compra menos, o que se traduz em que a população volta a ser quem paga a conta do endividamento dos governos; só que dessa vez, ao invés de ser via aumento de impostos, será através da inflação. A inflação, traduzida numa perda de poder aquisitivo da população, é uma maneira bastante mais disfarçada de pagar a dívida dos governos.

Durante as próximas seções, trataremos de entender esse processo de emissão de dinheiro e suas consequências. Para isso, temos que compreender primeiro o que é verdadeiramente o dinheiro fiat e quais são seus formatos, como funciona o mercado interbancário e como funciona o mercado de dívida pública. Comecemos pelo primeiro.

O DINHEIRO DIGITAL

Tipos de dinheiro fiat

Antes de aprofundar nas falhas do sistema econômico contemporâneo, as quais têm a ver com o “como” e o “por quê”, devemos antes entender detalhes sobre os tipos de dinheiro fiat, que fazem referência ao “que”, o “onde” e “por quem”.

O sistema bancário atual usa dois tipos de dinheiro fiat:

- O dinheiro em formato físico, seja em moeda ou em notas de papel, o qual é criado apenas pelo banco central.

- O dinheiro em formato digital em contas bancárias, o qual é criado pelos bancos privados e também pelo banco central.

Ambas as formas de dinheiro são equivalentes no sentido em que, teoricamente, há plena conversibilidade entre eles. Embora isso, do ponto de vista prático, é impossível porque, como veremos, existe bastante mais dinheiro em formato digital do que em formato físico, e sendo assim, caso uma massa crítica de pessoas acuda ao banco para retirar seu dinheiro em forma de notas físicas, não haveria suficiente para todos.

O dinheiro digital

Durante estas últimas décadas, e aproveitando o rápido avanço dos computadores a partir da segunda metade do século XX, e a posterior inovação da comunicação entre eles através da internet, o sistema bancário também se modernizou rapidamente. Tudo dentro de um contexto histórico no qual o dinheiro tem se transformado em algo cada vez mais imaterial e, portanto, em algo cada vez mais fácil de transportar ou de trocar.

A partir do capítulo II e até o capítulo presente, estudamos uma breve história do dinheiro. Vimos como o escambo foi se transformando em trocas baseadas em metais preciosos. Posteriormente, os metais preciosos foram se transformando em leves notas de papel equivalentes. Finalmente, hoje em dia, graças aos computadores e a internet, o dinheiro perdeu toda sua materialidade para se tornar apenas dígitos dentro de uma conta bancária, ou seja, dinheiro digital.

Neste ambiente, e forçados, como sempre, pelas necessidades do mercado, os bancos desenvolveram um entorno amigável e fácil de usar, chamado online banking, graças ao qual os usuários podem movimentar seu dinheiro digitalmente com poucos cliques de mouse ou ainda transferi-lo internacionalmente usando uma rede interna de mensageria chamada SWIFT (Society for Worldwide Interbank Financial Telecommunications).

Entretanto, do mesmo jeito que para usar a informação de uma rede social particular o usuário precisa acessá-la, pois é nessa rede social onde se encontram todos seus dados (perfil, fotos, contatos, publicações, …), os usuários da online banking precisam ir até sua agência, seja física ou virtualmente através de internet, sem o qual resulta impossível gerenciar o dinheiro.

O fato de ser o usuário quem dependa da agência e não a agência quem dependa do usuário, cria, porém, um ambiente de incentivos errados, vulnerável também a falhas sistêmicas devido à centralização da informação. O próprio fato de que o dinheiro do usuário esteja na agência bancária e não sob a custódia do próprio usuário, cria um grande incentivo para que estas usem o dinheiro do mesmo sem seu consentimento. Curiosamente, como veremos, é precisamente isso o que acontece.

Além do anterior, o sistema SWIFT para transferências internacionais foi gradualmente monopolizado pelos EUA, quem acabou barrando transações financeiras para países como Cuba ou Irã, com os quais não mantém boa relação. Estas proibições afetam a estes governos um tanto conflitivos, mas sobre tudo afetam a seus cidadãos, os quais não devem ser culpados pelas polêmicas decisões de seus governantes.

Por estas razões, e por outras que veremos mais na frente os usuários precisam de um sistema alternativo livre de intermediários. Um sistema diferente no qual eles sejam sujeitos e não mais objetos. Um sistema onde o usuário seja o único e exclusivo detentor e gestor de seu patrimônio.

A base monetária e seus agregados

Já que tanto os bancos centrais quanto os bancos privados podem criar dinheiro digital do nada, os bancos centrais precisam estabelecer algum método que contabilize quanto dinheiro há na economia e em que estado ele se encontra. Aqui é onde entram os chamados agregados monetários.

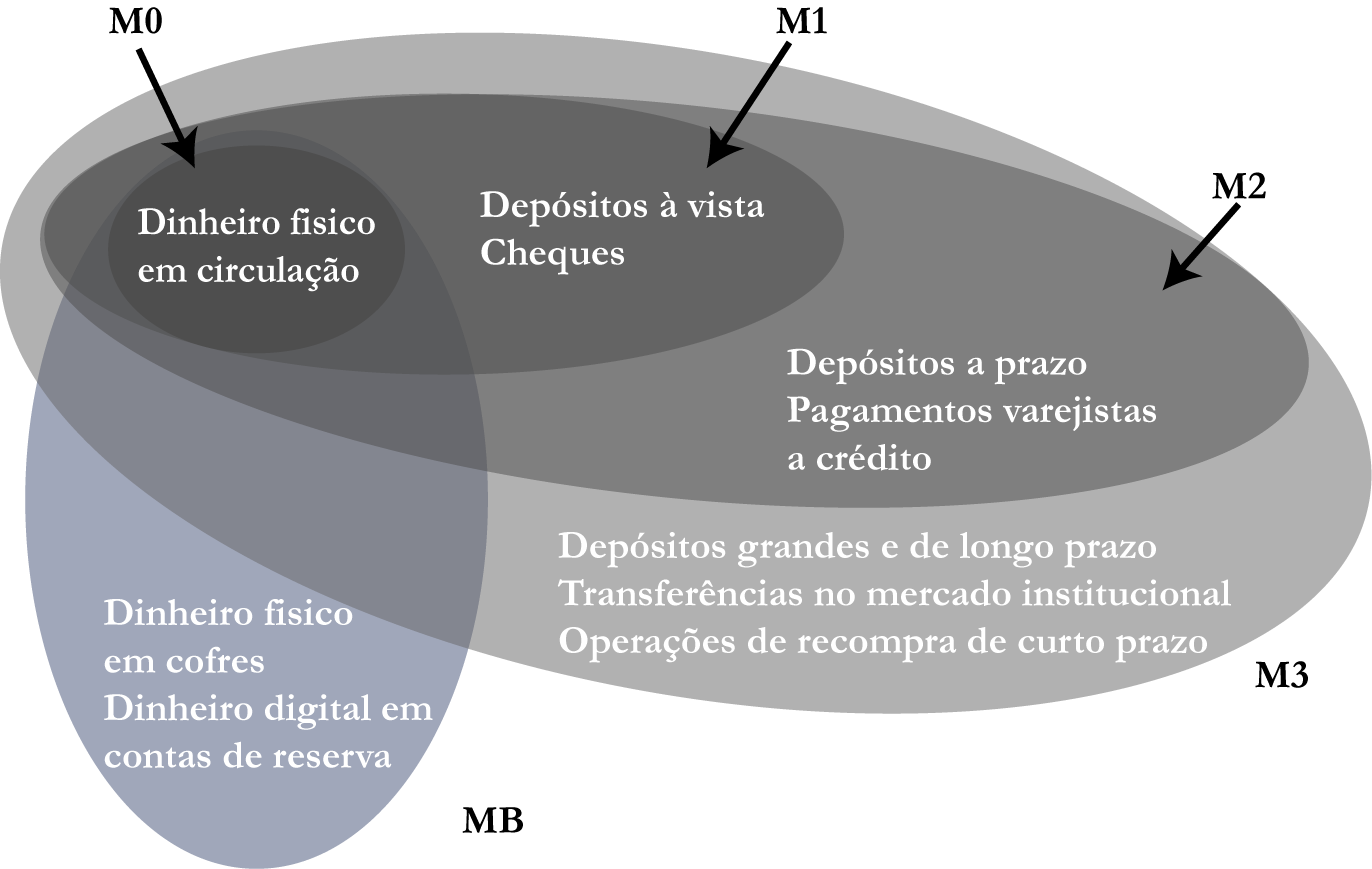

O dinheiro é habitualmente classificado dependendo de se são obrigações do banco central (chamado de M0 e MB) ou se são obrigações dos bancos privados (chamados de M1, M2 e M3), os quais ordenam-se respectivamente em função da sua liquidez.

Considera-se M0 como o dinheiro físico (notas e moedas) criado pelo banco central, que está em circulação, ou seja, fora das arcas do próprio banco central e do resto dos bancos.

Considera-se MB, chamada de base monetária ou Monetary Base, como o agregado de M0 junto com o resto de dinheiro físico que está guardado em cofres e que, portanto, não está em circulação. Também dentro de MB incluem-se as reservas bancárias, ou seja, o dinheiro em formato digital que as instituições bancárias possuem nas contas de reserva dentro do banco central. Tanto a base M0 quanto o agregado MB são passivos no balanço do banco central, daí o sobrenome de “obrigações do banco central”.

Considera-se MB, chamada de base monetária ou Monetary Base, como o agregado de M0 junto com o resto de dinheiro físico que está guardado em cofres e que, portanto, não está em circulação. Também dentro de MB incluem-se as reservas bancárias, ou seja, o dinheiro em formato digital que as instituições bancárias possuem nas contas de reserva dentro do banco central. Tanto a base M0 quanto o agregado MB são passivos no balanço do banco central, daí o sobrenome de “obrigações do banco central”.

Além da base monetária MB e o M0, os bancos privados podem expandir a quantidade de dinheiro na economia ofertando crédito. Aqui é onde entram os agregados M1, M2 e M3. O agregado M1 seria o MB, excluindo o dinheiro físico e o dinheiro digital em posse do banco central, e incluindo os depósitos à vista e os cheques. Ou seja, o M1 seria o dinheiro tanto físico (o M0) quanto digital que está em circulação e, portanto, disponível para ser gasto, ou dito de outra maneira, dinheiro de grande liquidez. Já o M2 seria o M1 incluindo o dinheiro menos disponível como, por exemplo, os depósitos à prazo. E o M3 seria o M2 incluindo os depósitos a longo prazo e outros tipos de ativos de menor liquidez.

O MERCADO INTERBANCÁRIO

Mecanismos de regulação da massa monetária

Agora sim, uma vez que temos entendido o “que”, podemos proceder a entender o “como”. Tal como já foi mencionado no capítulo I, os governos terceirizaram a emissão de moeda para os bancos centrais, os quais dispõem de três mecanismos convencionais para regular a quantidade de dinheiro na economia e um quarto mecanismo, digamos, não convencional. Estes são:

- A fração de depósitos compulsórios.

- A taxa de juros de desconto.

- As operações de mercado aberto.

- O relaxamento quantitativo.

Nesta seção estudaremos o primeiro e o segundo mecanismo. O terceiro e o quarto serão nas próximas seções, depois de ter entendido o mercado de dívida pública.

Além disso, por outro lado, os bancos privados também podem criar dinheiro em formato digital, a partir de crédito. Entendamos primeiro o funcionamento dos bancos privados e, posteriormente, a atuação do banco central através dos mecanismos supracitados.

Reserva fracionária e expansão creditícia

“O banco beneficia-se através de juros sobre todo o dinheiro que ele cria do nada.” William Paterson, fundador do Banco da Inglaterra.

Efetivamente, os bancos privados se lucram gerando crédito através de um mecanismo chamado reserva fracionária, o qual podemos explicar com o exemplo a seguir.

Suponha um sujeito A que deposita 10000 R$ de dinheiro físico na sua agência bancária, chamemos agenA. Dita agência, então, credita esses 10000 R$ digitalmente na conta bancária de A. Ao fazê-lo, a agência bancária transformou o dinheiro físico, dinheiro de banco central, em dinheiro digital. Agora, desse dinheiro, a agenA deve guardar compulsoriamente 2000 R$ (um 20% do depósito), mas poderá emprestar o restante. Desta maneira, se um sujeito B pede um empréstimo na agenA, esta pode emprestar para ele até 8000 R$ do dinheiro que era do sujeito A. Para isso, credita a conta bancária de B com 8000 R$ em formato digital. O sujeito B pode agora sacar fisicamente esses 8000 R$ da agenA e depositar na sua própria agência, chamemos agenB, a qual credita esses 8000 R$ em formato digital na conta bancária de B. Agora a agenB poderia por sua vez manter compulsoriamente um 20% desse depósito, 1600 R$, mas poderá emprestar o restante (6400 R$), e assim sucessivamente.

Mediante este mecanismo, os bancos fornecem crédito, ou seja, criam novo dinheiro, dinheiro digital, a partir de dívida. Resumindo, a partir dos 10000 R$ iniciais de dinheiro físico, tem se criado mais 8000 R$ de novo dinheiro (o dinheiro que o sujeito B toma emprestado), além de uma dívida de 8000 R$ (o dinheiro que o esse mesmo sujeito deve ao banco). Logo, desta maneira, aumentou-se a quantidade de dinheiro (10000 R$ + 8000 R$ = 18000 R$) a partir do depósito inicial e a partir de dívida (-8000 R$).

Observe como o sistema de reserva fracionária presenta no mínimo dois graves problemas:

- O dinheiro depositado pelos usuários não fica à sua disposição. Ao contrário, esse dinheiro foi usado para gerar mais dinheiro a partir de dívida, pois é assim, gerando dívida, como os bancos lucram. Dito de outro modo, se todas as pessoas fossem na sua agência bancária para retirar seus depósitos em dinheiro físico os bancos não teriam esse dinheiro. Contudo, a probabilidade disso acontecer é relativamente pequena, até porque as pessoas confiam cegamente nos bancos supondo que seu dinheiro estará sempre aí para quando precisarem.

- Se quase todo o dinheiro do sujeito A (o 80%) pode estar em posse do sujeito B, e por sua vez, quase todo o dinheiro de B (o 80%) pode estar em posse de um sujeito C e assim em diante até um sujeito, digamos, Z, se numa piora das condições econômicas algumas dessas pessoas se tornassem inadimplentes, dando calote na sua dívida, essa falha produziria um efeito dominó com consequências imprevisíveis. Esta eventualidade, por outro lado, é típica de sistemas complexos como o sistema bancário, pois todos os bancos estão em maior ou menor medida interconectados entre si.

Como vemos, a reserva fracionária é uma grande pirâmide financeira legalizada e aceitada, sendo os bancos os principais beneficiados, pois como eles se lucram ofertando crédito, o incentivo para emprestar se torna enorme.

Observe-se que o sistema de reserva fracionária depende de um depósito inicial de algum cliente, pois sem este não poderia se gerar crédito. Entretanto, tal condição inicial está sendo gradualmente relaxada em muitos países para facilitar mais ainda o acesso ao crédito. Hoje em dia, de fato, os bancos podem criar crédito do nada simplesmente avaliando a capacidade dos clientes de ressarcirem a dívida. O sistema financeiro depende realmente da concessão de crédito e, por isso, contínuos programas de expansão creditícia são levados a cabo com tal propósito.

Depósitos compulsórios

Para diminuir a exposição ao risco de colapso, provocado por estes mecanismos de alavancagem e de facilitamento excessivo do crédito, os bancos estão obrigados a guardar uma certa porcentagem dos depósitos de seus clientes em formato digital dentro de uma conta que eles possuem no banco central (a conta de reservas), ou, em parte, dentro de algum cofre contendo dinheiro em espécie. Essa quantidade de dinheiro guardado como reservas é o que se conhece como depósitos compulsórios, cuja porcentagem depende das diretrizes particulares de cada banco central. Cada país mantém, de fato, uma fração de depósitos compulsórios. No Brasil, atualmente esta fração é aproximadamente 20% para os depósitos à vista, curiosamente a menor dos últimos anos. Já nos EUA a fração de compulsórios está ao redor de 10%, mas na Europa é apenas de 1%.

Como explicamos no começo desta seção, a fração de depósitos compulsórios é o primeiro mecanismo que um banco central possui para regular a quantidade de dinheiro circulante na economia. Se a inflação é alta, o banco central intervém para subir essa fração. Com isso, os bancos são forçados a guardar mais dinheiro dos clientes, removendo assim dinheiro e crédito da economia, o que potencialmente provoca deflação. Já se a inflação é baixa, o banco central diminui essa fração, incentivando aos bancos a sacar reservas e movimentar o dinheiro através da concessão de empréstimos, o que potencialmente gera inflação.

O mercado interbancário e a taxa de juros básica da economia (SELIC)

Para evitar que a conta que cada banco possui no banco central, a conta de reservas, esteja por baixo do compulsório, os bancos podem pedir dinheiro emprestado ao banco central, mas os juros desse empréstimo, regidos pela taxa de juros de desconto, são desestimulantes. Isso é feito com o propósito de que os bancos, ao invés de acudir ao banco central, sejam forçados a se ajudarem entre si, prestando-se dinheiro mutuamente dentro do que se conhece como mercado interbancário. Desta maneira, se no final do dia um banco A precisa de dinheiro para ajustar sua conta de reservas ao compulsório então ele solicita dinheiro a um banco B e, em troca, lhe entrega algum tipo de colateral, tipicamente um título de dívida pública do governo. Já no dia seguinte, o banco A liquida o empréstimo, além dos juros, e o banco B devolve o colateral. Esses juros cobrados, conhecidos como taxa de juros básica da economia ou, no Brasil, taxa SELIC (Sistema Especial de LIquidação e Custódia), são de importância capital para um país, pois a taxa de juros básica atua como baliza, limitando por baixo o resto de juros da economia nacional.

Antes de continuarmos, observe-se um importante detalhe: os bancos precisam ter títulos de dívida no seu balanço, pois do contrário não teriam nenhum colateral para pedir dinheiro emprestado em caso de necessidade.

A taxa de juros de desconto

Quando os bancos precisam então de liquidez eles acodem ao mercado interbancário, regido pela taxa de juros básica. Entretanto, eles também podem acudir ao próprio banco central, quem empresta a uns juros regidos pela chamada taxa de juros de desconto, a qual é propositalmente maior para desincentivar tal contato direto com o banco central.

Sendo mais rigorosos, a taxa de juros de desconto é, na verdade, uma janela de juros, dentro da qual, instituições financeiras privadas são avaliadas e separadas em 3 classes em função do risco. Em condições econômicas estáveis, o normal é que ditas instituições procurem liquidez no mercado interbancário. Entretanto, em condições de estresse econômico, caso a demanda por liquidez seja recusada nesse mercado, essas instituições podem acudir ao banco central, o qual ainda pode oferecer facilidades na devolução do empréstimo, estendendo o período de apenas uma noite, para 15, 30 ou mais dias. Foi precisamente isso o que aconteceu com a falência de Lehman Brothers durante a crise das subprimes, quando os empréstimos por essa via direta com a Reserva Federal dispararam e estes tiveram que ampliar a janela de vencimento para 90 dias.

O preço do dinheiro

Quando os bancos comerciais trocam dinheiro entre eles no mercado interbancário pode acontecer que haja ou não liquidez. Por exemplo, se a demanda de um banco por dinheiro é suprida por uma grande oferta de bancos prestadores, a taxa básica de juros naturalmente tenderá a cair. Já se um banco demanda dinheiro, porém a oferta de prestadores é baixa, a taxa básica tenderá a subir. Desta maneira, as próprias forças da oferta e da demanda regulam automaticamente o valor da taxa básica, a qual fundamentalmente estipula o preço do dinheiro na camada base do mercado financeiro.

Entretanto, a taxa de juros básica é monitorada e regulada artificialmente pelo banco central através das chamadas operações de mercado aberto, durante as quais ele compra ou vende títulos de dívida pública com o intuito de regular o tamanho da base monetária. Este é o terceiro mecanismo de intervenção do banco central, do qual falávamos no começo desta seção; também é o mais importante. Entretanto, para entender este mecanismo, é necessário antes compreender o mercado de dívida pública.

O MERCADO DE DÍVIDA PÚBLICA

Títulos de dívida pública no mercado primário

Todos os países estão endividados em maior ou menor medida. Uma dívida que não para de crescer. A arrecadação através de impostos tornou-se de fato insuficiente para os governos cobrirem suas despesas e sendo assim, dada essa conjuntura, só resta uma saída: pedir emprestado emitindo títulos de dívida pública.

Dependendo do país os títulos de dívida podem ser de meses, de 1 ano, ou de vários anos, até o máximo de 10. No entanto, no seu imparável frenesi por liquidez alguns governos já emitem dívida a 30, a 50 ou, como é o caso da Argentina, até a 100 anos.

Quando um governo precisa de dinheiro, o departamento do Tesouro organiza um leilão. Neste mercado primário os títulos de dívida são adquiridos por bancos de investimento, também chamados de dealers primários. No leilão, o preço destes títulos, como qualquer outro ativo, está submetido à lei da oferta e da demanda. O leilão é preparado através da técnica de book building. Para isso, o Tesouro entra em contato com os dealers primários e consulta a demanda deles por títulos.

Entendamos melhor como funcionam o preço dos títulos de dívida e seus juros. Suponha que um governo oferte um título de dívida de 1 ano de duração. Neste caso, o interessado empresta para o governo, suponhamos, 100 R$, e na data de vencimento, 1 ano depois, o governo lhe devolve 110 R$, que é o chamado preço de face. Neste caso, os juros associados ao título serão de 10%:

(Preço_face – Preço_título)/Preço_título = 110 R$ – 100 R$ / 100 R$ = 0,1 = 10%

Se um governo precisa urgentemente de capital, o departamento do Tesouro ofertará títulos de dívida a uns juros determinados e os leiloará no mercado primário. Porém, se o mercado não demandar esses títulos, o Tesouro terá que subir o preço de face, o que gerará um maior rendimento para o comprador. Já em caso contrário, caso um governo não precise urgentemente de capital, ele pode baixar o preço de face, o que gerará um rendimento menor.

Juros maiores são, evidentemente, mais suculentos para todo investidor. Contudo, se são altos é porque também implicam maior risco, dentre eles risco de calote ou risco de receber um dinheiro mais desvalorizado no futuro, ou seja, um dinheiro, na moeda local, que compra menos devido à inflação. É por isso que alguns governos, o Brasil incluído, emitem os chamados títulos de dívida pre-fixados, os quais já descontam perdas inflacionárias.

Títulos de dívida pública no mercado secundário

Uma vez que os dealers primários adquirem os títulos de dívida pública, estes podem posteriormente serem negociados no chamado mercado secundário. O preço dos títulos no mercado secundário, como tudo, também está submetido à lei da oferta e da demanda. É precisamente deste mercado de onde os dealers primários obtém a informação do preço, com a qual negociarão no leilão organizado pelo Tesouro. Isso quer dizer que o financiamento de um governo, supostamente, não depende do que eles estejam dispostos a receber e sim do que o mercado estiver disposto a oferecer. Entretanto, entenderemos daqui a pouco por que isso, no caso de bancos centrais que emitem moedas fortes, é apenas uma suposição.

Uma vez que esse título é adquirido e posteriormente negociado no mercado secundário, seu juro pode mudar atendendo também à lei da oferta e da demanda. Suponhamos que por alguma razão, o portador do título tenha visto que outro país oferece outros títulos com maior rendimento. Neste caso, o portador daquele título comprado por 100 R$, dada a melhora fiscal do país, o vende, suponhamos, por 105 R$. Desta maneira, se alguém comprar este título, seu preço terá aumentado, pois subiu de 100 R$ para 105 R$, mas seu juro, terá diminuído, pois haverá passado de 10% para 5%.

Desta maneira, no momento de negociar os títulos no mercado de dívida, existe uma relação inversa entre seu preço e seus juros: se o preço de um título sobe, por ser mais demandado e/ou menos ofertado, então seu juro baixa. E ao contrário, se o preço de um título cai, por ser menos demandado e/ou mais ofertado, então seu juro sobe.

Juro curto e juro longo

Quando são determinados pelo mercado, os juros dos títulos de dívida pública dos governos se comportam como um termômetro da saúde fiscal de um país. Se um país se financia a juros baixos isso significa que está saudável. Se um país se financia a juros altos isso significa que está doente.

Contudo, para ter um diagnóstico mais correto do paciente, ao invés de analisar os juros de um título de dívida a um vencimento específico, o mais conveniente é analisar todos os títulos de dívida a diferentes vencimentos. Eis o que se conhece como curva de juros. Isto é, o juro de cada título frente a seu tempo de vencimento.

De maneira natural, deveria acontecer que o juro associado a um título fosse maior quanto mais longo for sua data de vencimento, pois emprestar dinheiro sempre supõe um risco, risco o qual cresce com o aumento do tempo de exposição ao mesmo.

Por exemplo, pode acontecer que o chamado juro curto (nos títulos de até 1 ou 2 anos) seja alto, mas o chamado juro longo (a partir de 10 anos) seja baixo. Isso indicaria que o país está passando por dificuldades de financiamento a curto prazo, mas vislumbra um futuro esperançoso. Continuando com esta analogia clínica, nesse caso é como se o paciente tivesse adoecido, precise de uma operação urgente de baixo risco, mas uma vez operado sua vida será saudável.

Por exemplo, pode acontecer que o chamado juro curto (nos títulos de até 1 ou 2 anos) seja alto, mas o chamado juro longo (a partir de 10 anos) seja baixo. Isso indicaria que o país está passando por dificuldades de financiamento a curto prazo, mas vislumbra um futuro esperançoso. Continuando com esta analogia clínica, nesse caso é como se o paciente tivesse adoecido, precise de uma operação urgente de baixo risco, mas uma vez operado sua vida será saudável.

Já ao contrário, pode acontecer que o juro curto seja baixo, mas o juro longo seja extremadamente alto (pois como foi dito é lógico que ele seja naturalmente mais alto). Neste caso é como se o paciente estivesse saudável no presente, mas ele tivesse uma doença crônica que lhe acarretará problemas futuros.

Essa seria a lógica por trás dos juros dos títulos de dívida. Contudo, ao se tratar de um mercado intervindo, a curva de juros pode resultar ocasionalmente atípica e não refletir completamente a verdadeira saúde de uma nação.

Um banco central atua normalmente no lado curto da curva e, não tão habitualmente, também no lado longo. Entretanto, o poder de intervenção de um banco central na curva de juros não é total, se não que está limitado pela confiança do mercado no país e na moeda. Quando a moeda é altamente demandada, como pode ser o dólar, o banco central pode se permitir uma maior intromissão. Entretanto, maiores intervenções podem ser mal vistas pelo mercado, em cujo caso, o banco central terá que recuar ou ser mais meticuloso nas suas ações, pois do contrário seu governo acabaria pagando mais pela sua dívida.

Ignorância, exuberância, satisfação imediata e incentivos errados

“A primeira lei da Economia é a escassez. A primeira lei da política é ignorar a primeira lei da economia.” Thomas Sowell

Este pequeno grande detalhe, relativo ao significado dos juros da dívida pública, que certamente a maioria das pessoas não sabe, é aproveitado com frequência por nossos políticos, pois eles terão um grande incentivo em gastar dinheiro no presente, para assim oferecer felicidade em troca de votos. De fato, quem não deseja dispor de um monte de serviços públicos, mesmo sendo de duvidosa qualidade? Na realidade, este seria um lindo presente para o cidadão, mas em detrimento de um negro futuro para seus filhos.

Este grande incentivo que os governos têm para gastar e gerar felicidade no presente, tipicamente perto das eleições, é ainda reforçado por outro incentivo que é deixar as contas públicas o mais perto possível da falência, sobre tudo se o governo de turno acreditar que perderá as eleições para o partido da oposição. Logo, quando esse outro partido entrar no poder, ele ficará com a batata quente de se encontrar o caixa zerado no presente e os juros para se financiar nas nuvens e desta maneira, certamente, terá chances mínimas de encaixar a economia, e altas de perder as próximas eleições para os mesmos partidos políticos que causaram o estrago econômico inicial. Como vemos, governos não possuem nenhum incentivo para ter controle fiscal e sendo assim, a economia de um país tende impreterivelmente ao desastre.

O capitalismo de livre mercado não existe

“Os mercados de capitais não são mais mercados livres. Eles sofrem intervenção constante dos bancos centrais e dos governos.” Ray Dalio

Pelo descrito anteriormente, o leitor poderia ser levado a acreditar que o mercado interbancário e o mercado de dívida são mercados livres, mas não, não o são. Isto parece um detalhe insignificante, porém trata-se provavelmente do maior problema do sistema monetário e bancário contemporâneo.

Como acabamos de ver, os juros da dívida de um país dão ideia de sua saúde. Se um país estiver exercendo políticas fiscais certas, muitos investidores irão demandar seus títulos. Isso faria o preço do título subir, e portanto, seu juro associado cair. Ou seja, um governo com expectativas de melhora pagaria pouco por sua dívida. Já ao contrário, se um país estiver exercendo políticas fiscais erradas, os investidores recusariam seus títulos, o que faria seu preço cair, e com isso, seu juro associado subir. Ou seja, um governo que enferma teria que pagar mais por sua dívida.

Desta maneira, pelas forças do livre mercado, os governos teriam um forte incentivo a cuidar de suas contas públicas, pois se não o fizerem, seriam castigados pelo próprio mercado, tendo que pagar mais por sua dívida. Infelizmente, como veremos, isso não acontece porque governos sempre podem ser resgatados por seu banco central e sendo assim eles não possuem nenhum incentivo em se preocupar por suas finanças.

Muitos ainda criticam ao capitalismo e ao livre mercado de todos os males da sociedade. O fazem desde sua mais profunda ignorância, desconhecendo como funciona o sistema monetário e o bancário. Não, hoje em dia não existe nem capitalismo, nem livre mercado. Os destruíram. Se existissem, os incentivos estariam no lugar certo e tudo seria diferente; governos teriam a pele em risco e seriam responsabilizados pelos seus erros.

Na próxima seção entenderemos por que isto é assim. Compreenderemos de fato por que, e como, os bancos centrais protegem seus governos. Esta é a peça que falta no escuro quebra-cabeças econômico, a qual está relacionada justamente com os mecanismos que faltam por estudar sobre como o banco central regula a oferta de dinheiro: as operações de mercado aberto e o relaxamento quantitativo.

A MONETIZAÇÃO DA DÍVIDA

Os efeitos da taxa básica

Como foi analisado na seção anterior, dentro do mercado interbancário emerge a taxa de juros básica da economia, a chamada taxa SELIC no caso do Brasil, a qual marca o preço do dinheiro. Como também foi estudado, esta taxa pode se mover para cima ou para baixo naturalmente em função da oferta e da demanda por crédito interbancário.

Entretanto, o banco central tem a capacidade de manipular dita taxa para controlar a meta de inflação, objetivo de todo governo (lembre-se do capítulo I). É importante salientar novamente que a taxa básica é a taxa de juros mais importante da economia, pois se esta sobe, ela puxa para cima todo tipo de juros privados e, ao contrário, quando baixa oferece espaço também para quedas do crédito privado. Ou seja, uma taxa básica alta vai produzir um encarecimento da circulação do dinheiro, e isso freia a atividade econômica, produzindo forças deflacionárias. E ao contrário, uma taxa básica baixa vai produzir um barateamento da circulação do dinheiro, e isso aumenta a atividade econômica, produzindo forças inflacionárias.

Entendamos então como o banco central influencia esta taxa.

Operações de mercado aberto

Um banco central consulta diariamente qual é a taxa de juros à qual os bancos comerciais se emprestam dinheiro. Com essa informação levanta a média e estima se a taxa está dentro ou não da projeção anual. Se estiver dentro da projeção nenhuma medida é tomada, mas caso a taxa se desloque para cima ou para baixo da projeção o banco central realiza as chamadas operações de mercado aberto.

Estas operações consistem em participar no mercado secundário com o intuito de comprar ou vender títulos de dívida de curto prazo. Se a taxa básica estiver por cima da projeção, o banco central compra títulos. Ao fazer isso, o banco central credita o valor do preço do título, em formato digital, na conta de reservas que o banco vendedor do título possui dentro do próprio banco central. Ou seja, o banco central comprou um título através de dinheiro que ele criou do nada, ficando à disposição desse banco para ele usar à vontade. Se muitos títulos forem comprados da mesma maneira, se produzirá um aumento de liquidez nos bancos privados, que agora disporão de mais dinheiro para se emprestarem entre si. Isso fará aumentar os ofertantes de crédito interbancário, produzindo o efeito de baixar a taxa básica.

Já ao contrário, se a taxa básica estiver por baixo da projeção, o banco central vende títulos de dívida. Quando algum banco particular comprador surge, o banco central deleta digitalmente o preço do título da conta de reservas que este banco possui no banco central. Desta maneira, este banco terá menos capital em troca desse ativo. Se muitos bancos privados comprarem títulos da mesma maneira, o efeito geral é uma diminuição da sua liquidez, isto é, uma diminuição da oferta de crédito interbancário, o que provoca um aumento da taxa de juros básica da economia.

A monetização da dívida

“Sou um homem infeliz. Involuntariamente destruí meu país. Uma grande nação industrial está agora controlada pelo seu sistema de crédito.” Woodrow Wilson

Agora que sabemos como um banco central intervém na economia, podemos juntar as peças do quebra cabeça. Resumidamente, quando um governo deseja dinheiro, e pelos motivos que vimos sempre deseja, ele emite títulos de dívida que são comprados pelos bancos de investimento, posteriormente recomprados por outros bancos privados e finalmente adquiridos pelo banco central no mercado secundário. Logo, um governo suga o dinheiro que os bancos possuem nos seus balanços, o que faz aumentar a taxa básica de juros, e o banco central, para evitar dita subida natural, cria dinheiro do nada e recapitaliza os bancos comprando seus títulos de dívida. Resumindo mais ainda, um governo, através de seu banco central, está criando dinheiro em troca de dívida. Ou seja, os bancos centrais estão monetizando a dívida.

A monetização da dívida é a dramática consequência da remoção do padrão-ouro. Antigamente, a riqueza do povo era o ouro que eles tinham. Isto é assim porque o ouro não é passivo, ou dívida, de ninguém. Entretanto, com a ascensão do poder centralizado dos governos, estes tiraram a riqueza das pessoas, o ouro, e deram em troca um dinheiro fiat, um ativo, sem valor algum, e que apenas existe graças a que outra pessoa contraiu uma dívida, um passivo. Ou seja, uma nota qualquer de 50 R$ em pose de alguém é na realidade a dívida, por um valor de -50 R$, de outra pessoa. E sendo assim, monetizar a dívida não gera nenhuma riqueza para a sociedade em termos absolutos.

O significado de monetizar a dívida

“Está claro que as pessoas não conhecem como funciona o sistema monetário nem o sistema bancário porque se soubessem haveria uma revolução antes de amanhã cedo.” Henry Ford

Desse ponto de vista, pode parecer que ativos se cancelam com passivos de maneira que não existe dívida. O detalhe que falta é que nessa conta temos que incluir os juros gerados pela dívida. Em qualquer caso, juntando essa dívida com os juros que ela gera temos uma enorme conta que nunca poderá ser amortizada porque não há riqueza que a pague.

A triste realidade é que, como estão protegidos pelos bancos centrais da contundência do mercado e estes, por sua vez, estão protegidos pela inocência dos cidadãos, os quais claramente ignoram que são eles os únicos e exclusivos detentores da dívida, os governos não possuem nenhum incentivo em cuidar das contas públicas. E sendo assim, a dívida nacional da grande maioria dos países não para de aumentar.

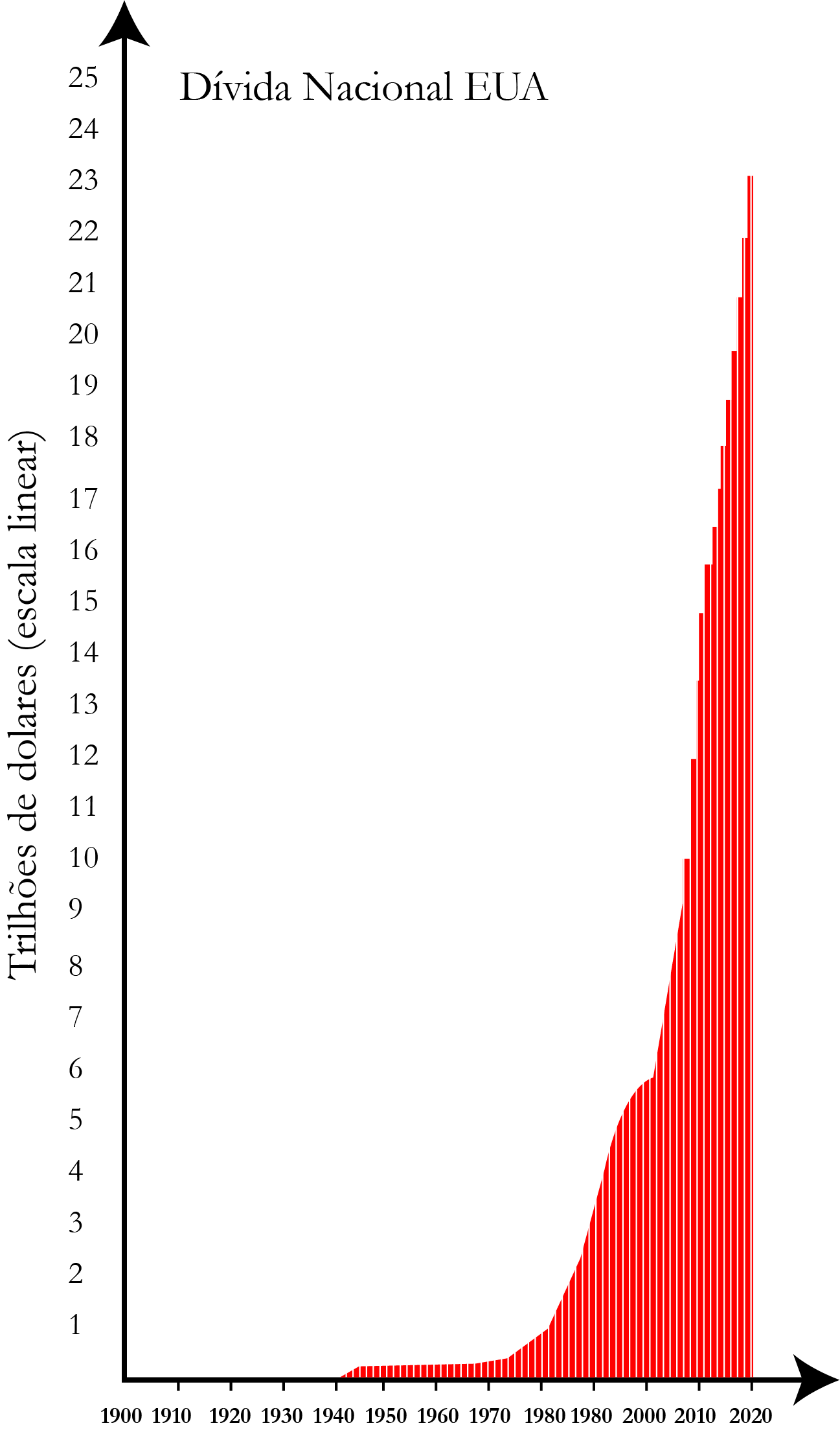

Como exemplo, mostra-se o aumento desgovernado da dívida do líder econômico mundial: os EUA. Observe-se como a dívida americana se dispara totalmente fora de controle desde a remoção do padrão-ouro em 1971.

Como exemplo, mostra-se o aumento desgovernado da dívida do líder econômico mundial: os EUA. Observe-se como a dívida americana se dispara totalmente fora de controle desde a remoção do padrão-ouro em 1971.

Merece a pena refletir sobre o que significa a dívida. Quando uma dívida privada é contraída, o cidadão é ciente de que, através do contrato assinado, ele mesmo, e não outro, é quem se compromete a devolver tal quantia numa data futura ou através de parcelas ao longo do tempo. Entretanto, quando a dívida é pública, quem assina o contrato é o governo, mas quem paga não é ele e sim o cidadão. Efetivamente, quando um governo se endivida, ele estaria assinando um compromisso para que o próximo presidente, e não o atual, explore seus cidadãos através de um aumento de impostos. Em outras palavras, os próprios cidadãos, ao votar naquele partido político encantador que oferece a maior quantidade de serviços públicos, estariam assinando um contrato, do qual não leram a letra pequena, que lhes obriga, a eles ou a seus filhos, a ter que pagar mais impostos no futuro.

Entretanto, já que para pagar mais impostos os cidadãos terão que trabalhar mais, quando o banco central monetiza a dívida dos governos, o que realmente está se monetizando não é o dinheiro, pois ele não vale nada, senão a força de trabalho de seus cidadãos, ou seja, o próprio tempo dos futuros trabalhadores. A moeda que usamos, portanto, realmente representa o compromisso de que alguém, neste caso nossos jovens, trabalhem redobrado no futuro para amortizar as dívidas contraídas que estão pagando nosso bem-estar presente. Ou dito de outra maneira, nosso bem-estar presente está assassinando o bem-estar futuro de nossos filhos.

O rolamento da dívida e seus efeitos

“Os bancos centrais apenas podem inflacionar (a base monetária) ou morrer.” Mario Innecco

Dado o tamanho da dívida, uma pergunta cabível deveria ser: como é que o sistema inteiro ainda não colapsou?

Quando a pergunta é feita dessa maneira parece que a dívida é o problema. A dívida é mesmo um problema. Entretanto, como os incentivos econômicos estão virados de ponta-cabeça, a dívida passou de ser o problema a ser a solução. Em outras palavras, se o sistema ainda não colapsou foi graças a que dívida não parou de aumentar, pois contrair o tamanho da dívida significaria que está sendo paga, mas é impossível pagar algo para o que não há riqueza suficiente. E já que é impossível ressarci-la o mais adequado política e fiscalmente é rolar a dívida para frente. Ou seja, continuar monetizando a dívida, criando mais a partir da anterior. Ou dito de outro modo, continuar tocando a música no jogo da dança das cadeiras.

Mas até quando pode ser rolada a dívida? A criação de tanto dinheiro provocará uma cada vez maior perda do poder de compra da moeda. Os cidadãos perceberam isso e acabarão tomando as ruas procurando culpados. Entretanto, como a opinião dos cidadãos está controlada através da mídia pelo mesmo sistema que provoca o estrago, então estes serão automática e irracionalmente levados a culpar aos mesmos de sempre: o capitalismo, os empresários e o livre mercado, e sendo assim, nada acabará mudando.

Mas até quando pode ser rolada a dívida? A criação de tanto dinheiro provocará uma cada vez maior perda do poder de compra da moeda. Os cidadãos perceberam isso e acabarão tomando as ruas procurando culpados. Entretanto, como a opinião dos cidadãos está controlada através da mídia pelo mesmo sistema que provoca o estrago, então estes serão automática e irracionalmente levados a culpar aos mesmos de sempre: o capitalismo, os empresários e o livre mercado, e sendo assim, nada acabará mudando.

No entanto, mais cedo ou mais tarde essa dinâmica terá que mudar, pois cada vez mais classes médias perderão um degrau, tornando-se classe baixa. Que acontecerá, de fato, quando não haja mais classe média nem baixa de onde sugar riqueza ou força de trabalho?

Ao longo da história a dinâmica sempre foi a mesma. Primeiro, surgem dirigentes fiscalmente irresponsáveis, os quais espoliam a riqueza de seus súbditos e a malgastam. Depois, quando não há mais riqueza que subtrair, sugam a força de trabalho da população, usando-a para conquistar novas terras. Essas conquistam lhes servem para espoliar a riqueza dessas novas terras colonizadas e também para sugar a força de trabalho dos colonos, seu tempo, escravizando-os. O sistema econômico contemporâneo não é muito diferente. Primeiro, tiraram toda a riqueza dos cidadãos espoliando seu ouro e como não houve mais de onde tirar, eles começaram a roubar nosso tempo, pois devido aos ciclos virtuosos forçados, o cidadão médio tem que trabalhar cada vez mais para poder comprar os mesmos produtos ou serviços, cada vez mais caros.

A palavra roubar pode parecer hiperbólica, mas é o que realmente acontece: eles ficam com nosso tempo e em troca recebemos uma moeda fiat que não vale nada. Ou seja, nosso esforço é trocado por algo que foi criado sem ele. Infelizmente, a fria realidade é que o sistema econômico contemporâneo é um sistema de escravidão moderna e este só acabará quando o ambiente seja tão opressor que os cidadãos percebam que incluso nem seu tempo é suficiente. Chegado esse momento a população escrava deverá se libertar das cadeias, a chamada moeda de curso legal, e abraçar um novo sistema de trocas voluntárias sem intermediários. Um sistema alternativo, onde os cidadãos possam realizar suas trocas livremente sem que estas sejam constantemente supervisionadas por seus capatazes.

Relaxamento quantitativo

O grande problema da dívida é que alguém ficará sem cadeira quando a música parar. Ou seja, algum banco comercial, ou banco de investimento, como aconteceu na crise das subprimes, ficará com os chamados ativos tóxicos: títulos de dívida inadimplentes, e portanto, ativos financeiros que perderão todo seu valor. Enquanto a música da dança das cadeiras continuar, o que equivale a rolar a dívida, está tudo bem. O problema está em que, a medida que a dívida cresce, a tensão dentro no mercado financeiro também é cada vez maior. Ou seja, cada vez restam menos cadeiras para o mesmo número de participantes.

Esse tenso cenário é, claro, detectado pelos bancos centrais, os quais precisam entrar no jogo e intervir para que a música não pare. A maneira de fazer isso financeiramente é, como vimos, forçar a taxa de juros básicos para zero. Entretanto, quando essa taxa já está em zero os bancos centrais não possuem mais ferramentas convencionais para continuar tocando a música. É aqui onde entram as chamadas ferramentas não convencionais: o chamado relaxamento quantitativo ou afrouxamento monetário (quantitative easing).

O relaxamento quantitativo consiste também em comprar títulos de dívida, igual que o que banco central faz ao levar a cabo operações de mercado aberto. A diferença está em que neste caso as compras de dívida são massivas, emergenciais e de qualquer tipo: tanto dívida pública quanto privada, incluídas, por exemplo, dívidas lastreadas em hipotecas. Outra diferença é que os títulos adquiridos pelos bancos centrais são habitualmente aqueles de vencimento maior.

O propósito do relaxamento quantitativo é basicamente emprestar a juros muito baixos, tipicamente zero, para as instituições públicas ou privadas não falirem. Ele é feito de maneira emergencial quando nem se quer uma taxa de juros básica muito baixa resolve, pois nem os bancos privados confiam em oferecer financiamento nesse tenso cenário, o qual faz elevar o valor do crédito bem por cima da taxa básica.

Essa falta de confiança ocasionalmente se reflete no mercado interbancário ou no chamado mercado de recompra, onde qualquer instituição financeira, além dos bancos comerciais, podem emprestar ou pedir emprestado dinheiro em espécie em troca de um título através dos chamados acordos de recompra. Tal tensão faz disparar eventualmente a demanda por dinheiro em espécie, provocando um aumento fora do normal das taxas de juros. Foi precisamente isso o que aconteceu recentemente em setembro de 2019 quando a chamada repo rate, a taxa de juros dos acordos de recompra (que normalmente segue a taxa de juros básica), pulou fora de controle desde aproximadamente 2% até quase 10% em questão de horas. Um aumento tão drástico dessa taxa de juros de recompra pode afetar a taxa de juros básicos, o qual por sua vez poderia produzir um efeito cascata de consequências inimagináveis. Essa disparada, natural devido à tensão dos mercados financeiros, foi corrigida pela Reserva Federal através de um programa de relaxamento quantitativo, injetando massivamente liquidez para assim re-encaixar a taxa de juros de recompra dentro da faixa da taxa de juros básicos.

Como vemos, o relaxamento quantitativo pode ser tomado como medida emergencial, e portanto, de caráter paliativo, mas em alguns países, os bancos centrais usam tal medida de maneira permanente, quando nem sequer um ambiente econômico de juros zero alivia as tensões. Examinando o entorno financeiro, o Brasil nunca esteve com a taxa básica de juros, a taxa SELIC, ao nível de 0%. Mas em outros lugares, como o Japão ou mesmo na União Europeia, sua taxa básica de juros, o chamado eonia, bem parecida à taxa euribor (as quais serão substituídas pelo chamado ester), já está atualmente, e desde há uns anos, em 0%. Sendo assim, dado que o banco central europeu não consegue forçar inflação nem mesmo nesse cenário de juros zero, ele não tem outra opção que aplicar relaxamento quantitativo de maneira permanente; ou seja, fazer compras massivas de dívida para segurar o colapso de instituições públicas e privadas.

OS EFEITOS DA INTERVENÇÃO NA ECONOMIA

As distorções do banco central

Como explicávamos na seção anterior, se uma instituição pública ou privada estiver protegida pelos bancos centrais, ela não tem mais então a pele em risco, o que acaba criando um sistema de incentivos errados. Além disso, se um investidor, que arrisca seu capital ao comprar um título de dívida pública ou privada, também percebe que o banco central acabará recomprando seu título para eventualmente resgatar ditas instituições, então a mensagem que o banco central manda ao mercado é clara: comprem dívida à vontade que ela tem risco zero!

E sendo assim, tendo um jogador trapaceiro na mesa, o qual sempre tem uma carta na manga, criando continuamente dinheiro do nada, sempre haverá compradores para os títulos de dívida. E como sabemos da lei da oferta e da demanda, se a oferta é fixa, mas a demanda é contínua, o preço do título irá subir, e portanto, seu juro irá cair. O efeito líquido é que, graças aos bancos centrais, que seguram a falência sistêmica, os juros dos títulos sempre tenderão a cair ao longo do tempo.

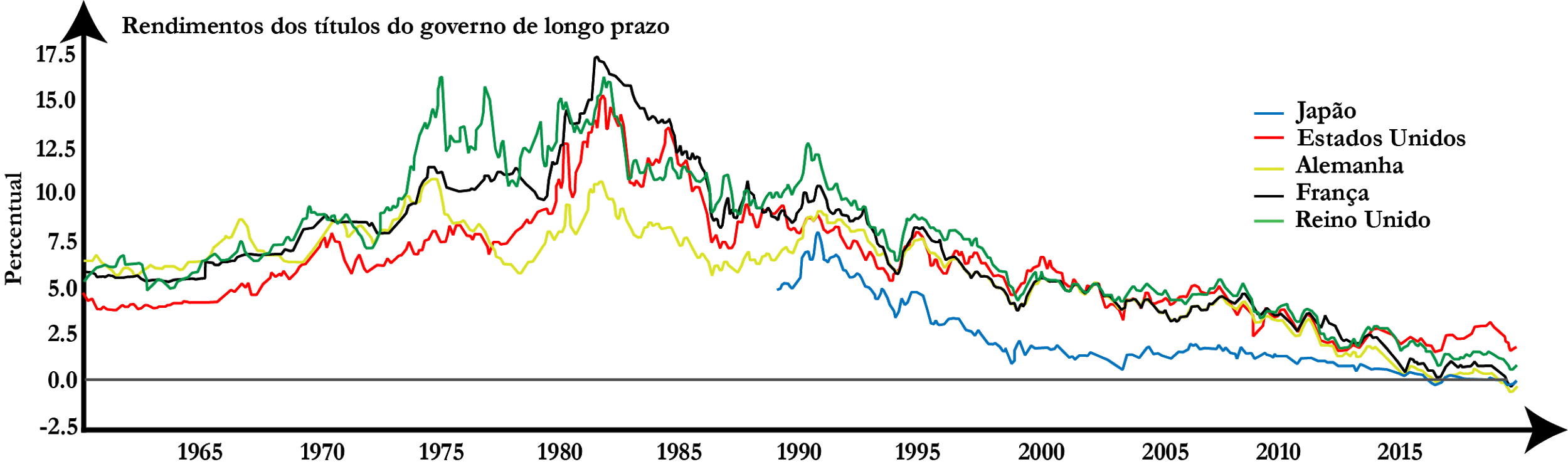

Fonte: Reserva Federal. Efetivamente, desde a remoção do padrão-ouro, os juros dos títulos de dívida a 10 anos dos principais países (Japão, EUA, Alemanha, França e Reino Unido) começaram logicamente a subir, pois deixaram de ser confiáveis. Porém, graças à confiança que os cidadãos depositaram num dinheiro que não vale nada, o dinheiro fiat, os bancos centrais estão usufruindo dessa confiança para intervir no mercado dos títulos e, com isso, reverter a tendência dos juros da dívida até os valores atuais próximos a 0%.

A grande maioria das pessoas não dão a mínima com as políticas dos bancos centrais, até porque acreditam que isso não tem nenhum impacto no dia a dia delas, mas se enganam e muito. Revisando o que já deveríamos ter aprendido, se a taxa de juros básica é forçada a cair, isso significa que cada vez há mais dinheiro na economia, o qual significa que o dinheiro é cada vez menos escasso, e se ele é cada vez menos escasso, nosso dinheiro perde valor a cada dia. Resumindo em apenas uma frase: os bancos centrais, em conluio com os governos, destroem o poder aquisitivo das famílias. Como já vimos no capítulo I, os ativos escassos se valorizam frente ao dinheiro nesse ambiente inflacionário. E como quem detém ativos escassos são tipicamente as classes altas, esta política monetária dos bancos centrais representa uma maneira tácita de transferir riqueza dos mais pobres para os mais ricos.

Outra grande distorção associada é que, como o banco central sempre irá comprar dívida pública dos bancos privados, estes, logicamente, preferirão comprar essa dívida dos governos, dívida com risco zero, antes que emprestar aos cidadãos. O efeito dessa intervenção é o encarecimento do crédito privado, pois os bancos apenas se oferecerão a emprestar às famílias; famílias são, claro, muito mais insolventes que alguém como o banco central, capaz de criar dinheiro infinito.

Os juros negativos

Atualmente, os juros de muitos dos títulos de dívida dos países, principalmente os de curto prazo, já se encontram de fato em terreno negativo. Entendamos que significa isso voltando ao pequeno cálculo que fizemos em seções anteriores.

Lembre-se daquele investidor que comprava um título de dívida por 100 R$, com a promessa de que, depois de um ano, o governo retornaria 110 R$ ao portador desse título, rendendo portanto uns juros de 10%. Entretanto, suponhamos agora que esse investidor resolve vender esse título no mercado secundário. Então, ele se encontra com que, devido à alta demanda, consegue vender o título por 111 R$. Neste caso, fazendo a conta:

110 R$ – 111 RS / 111 R$ = -0,009 = -0,9%

Ou seja, os juros dos títulos se tornaram negativos. E sendo assim, quando chegar a data de vencimento, ao invés de ser o governo quem tenha que pagar por pedir dinheiro emprestado, seria o próprio governo, que receberia dinheiro por emprestar dinheiro!

Efetivamente, os juros negativos são uma completa aberração do mercado e um claro sintoma de que algo está errado.

Credores de última instância

“Para evitar o risco de fragmentação, o Banco Central Europeu vai ter que se tornar o comprador de primeira instância da sua própria dívida soberana.” James Aitken

A pergunta imediata deve ser: por que alguém iria comprar um título de dívida que rende negativo? Que sentido tem investir se é claro que o investimento vai dar prejuízo? Os agentes econômicos estão loucos?

A resposta novamente está na intervenção dos bancos centrais. Em condições naturais, de livre mercado, os juros negativos seriam teoricamente possíveis, mas praticamente improváveis. Já nas condições artificiais atuais alguém sempre poderá comprar um título a juros negativos se tiver a certeza de que um terceiro irá recomprá-lo mais caro sem se importar com a potencial perda de dinheiro na data de vencimento do título. Este terceiro agente comprador é, novamente, o banco central; por isso também chamado, credor de última instância (lender of last resort).

Um credor de última instância significa que o banco central tem a capacidade de comprar, e de fato compra, tudo quanto quiser. Inicialmente, os bancos centrais apenas compravam títulos de dívida pública. Porém, atualmente, sobretudo depois da crise das subprimes em 2008, eles já estão comprando títulos de dívida corporativa, títulos de dívida lastreada em hipotecas e, no caso do Banco do Japão, até ações de empresas de capital aberto.

Evidentemente, isto é algo contranatura. Não deveria existir um credor de último recurso, até porque é impossível gerar riqueza do nada. Quando um banco central intervém na economia dessa maneira ele só estará causando um estrago em forma de bolha que quando estourar terá consequências imprevisíveis. O mercado, atuando de maneira livre, é quem melhor sabe alocar capital; nunca um banco central sob o controle de gerentes monetários em conluio com os governos.

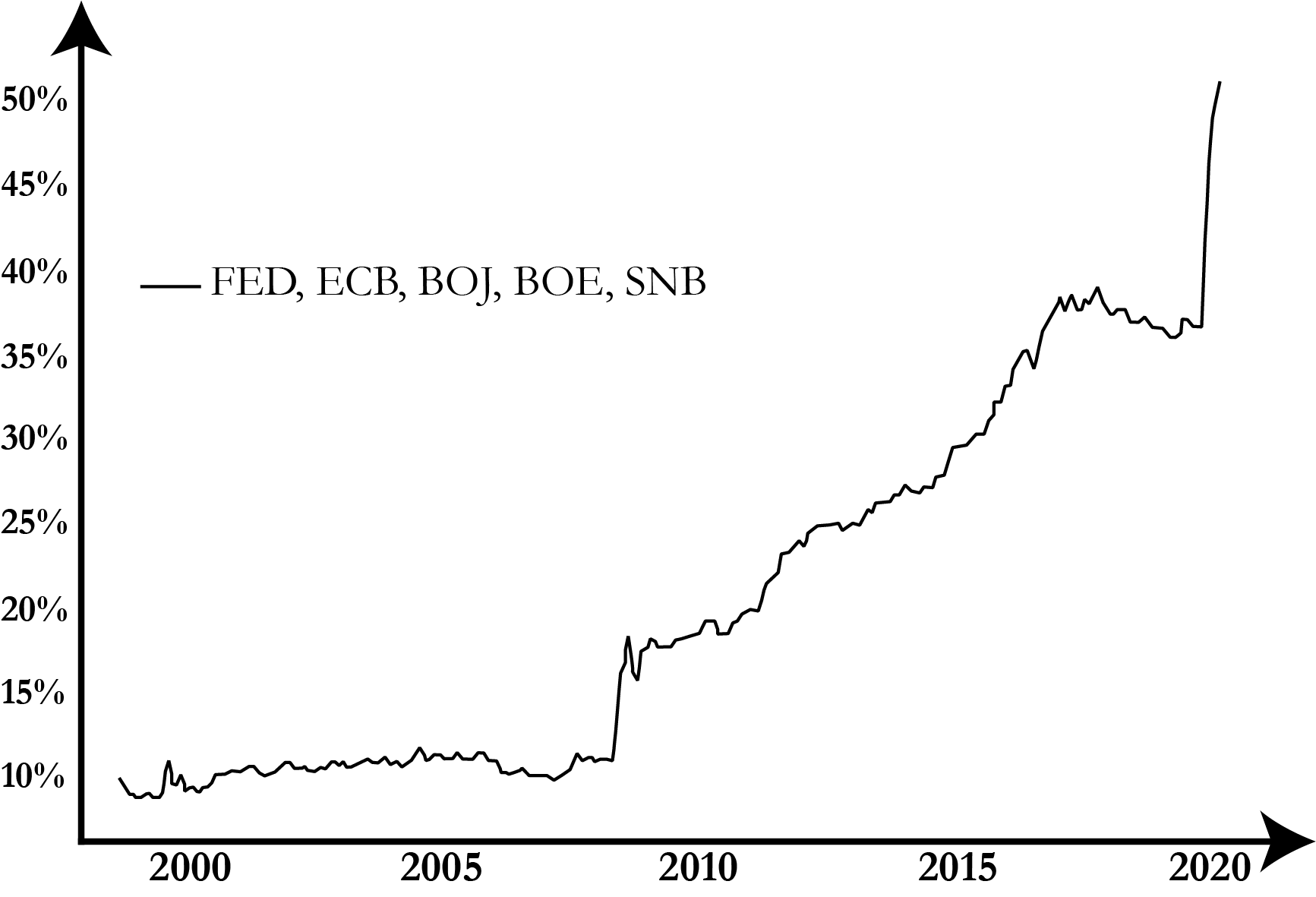

Fonte: Lohman Econometrics. A tendência dos bancos centrais a comprar cada vez mais ativos não têm limites. De fato, os principais bancos centrais do mundo, a reserva federal (FED), o banco central europeu (ECB), o banco do Japão (BOJ), o da Inglaterra (BOE) e o da Suíça (SNB), todos juntos atualmente já detêm ativos financeiros por valor de mais do 50% do produto interno bruto de seus países. Ou seja, a dívida, principalmente a dívida pública, já está engolindo o valor de mais da metade da produção anual desses países.

Fonte: Lohman Econometrics. A tendência dos bancos centrais a comprar cada vez mais ativos não têm limites. De fato, os principais bancos centrais do mundo, a reserva federal (FED), o banco central europeu (ECB), o banco do Japão (BOJ), o da Inglaterra (BOE) e o da Suíça (SNB), todos juntos atualmente já detêm ativos financeiros por valor de mais do 50% do produto interno bruto de seus países. Ou seja, a dívida, principalmente a dívida pública, já está engolindo o valor de mais da metade da produção anual desses países.

As consequências das massivas intervenções dos bancos centrais podem ser entendidas analisando o fenômeno conhecido como japonificação da economia, por ser o banco central deste país quem mais comprou ativos em todos os setores, incluindo ações da bolsa japonesa. O Japão atravessa de fato uma profunda crise econômica da qual não sai há décadas. A economia está travada, o produto interno bruto não aumenta, a dívida pública já é 230% em relação ao produto interno bruto, 300% se somar a dívida privada, uma das maiores do mundo e, como consequência, as forças deflacionarias são cada vez maiores, o que poderia agravar a crise. Infelizmente, a tendência é que todos os países, gradualmente, acabem seguindo o mesmo caminho que o Japão.

Já que a tendência dos bancos centrais é a de comprar cada vez mais dívida pública e privada, uma pregunta cabível seria a seguinte: se compram tudo, por que então eles não pagam os impostos dos cidadãos? A pergunta realmente não faz o menor sentido, pois é graças a que os cidadãos pagam impostos que um banco central pode comprar dívida. Os cidadãos são realmente os alicerces que seguram o sistema financeiro e monetário baseado nas moedas fiat. Nós somos necessários para a manutenção do sistema e para isso sempre seremos forçados a pagar impostos. O próprio pagamento de impostos é a maneira tácita de forçar demanda pela moeda, pois, como já explicamos no capítulo I, se não houvesse demanda por moeda, seu valor iria automaticamente a zero e o sistema financeiro e monetário acabariam colapsando.

Sendo mais exatos, nós cidadãos seguramos o sistema monetário e o financeiro de duas maneiras. Em primeiro lugar, e respectivamente, através do uso forçado da moeda mediante o pago de impostos no presente e através da suposição de que pagaremos mais impostos no futuro. E em segundo lugar, e respectivamente, através do consumo e aquisição de crédito usando essa moeda. É por isso que somos, e sempre seremos, forçados a pagar impostos, forçados a consumir devido à inflação e forçados a nos endividar para cair na cilada do crédito barato.

Desvalorização forçada das moedas nacionais

“O ouro é o único dinheiro. Todo o resto é crédito.” J.P. Morgan

A ideia por trás de baixar os juros é estimular o crédito, e com isso, forçar o aumento da circulação do dinheiro na economia, tornando este menos escasso e portanto de menor valor. Como sabemos, o efeito disso é criar um cenário artificial de inflação potencial, o qual acabará produzindo uma alta nos preços dos bens e serviços ou, como veremos no próximo assunto, uma alta no preço dos ativos.

Outro efeito simultâneo da queda dos juros é que a moeda fiat particular que foi deflacionada (ou inflacionada segundo a escola austríaca) perderá valor respeito à moeda fiat de outro país, no qual a taxa de juros não foi alterada. Sendo assim, a diminuição forçada dos juros de um país não só provoca uma perda do poder de compra interna nesse país, mas também externa, pois agora para estes cidadãos será relativamente mais caro comprar os bens e serviços nativos de outros países.

Esta consequência também é aproveitada por nossos dirigentes, pois logicamente, eles preferirão que seus cidadãos não comprem produtos estrangeiros porque se o fizerem será o governo desse outro país quem arrecade com os impostos dessa venda. Por isso, o mais conveniente é ter mesmo uma moeda desvalorizada porque assim os cidadãos serão forçados a comprar produtos nacionais e, sendo assim, a arrecadação ficará em casa. A compra de produtos nacionais em detrimento dos estrangeiros provocará, de fato, inflação no território nacional, o que, como sabemos do capítulo I, convém a todo governo. O aumento da demanda pelos produtos nacionais contribui, portanto, a um aumento da inflação, a qual é reforçada por uma diminuição da oferta dos mesmos no território nacional, pois ao ter uma moeda desvalorizada, as exportações aumentam, o que, por sua vez, também traz arrecadação para o governo local.

Em consequência, extrapolando, como ter uma moeda mais desvalorizada que os vizinhos comerciais convém a qualquer governo, então todos eles acabam entrando na chamada guerra das divisas; ou seja, uma corrida para ter a moeda minimamente mais desvalorizada que o resto. O efeito geral é que o cidadão, mediante o uso forçado da moeda, é punido em benefício de seu governo, mesmo que este não concorde com sua gestão ou com sua política fiscal.

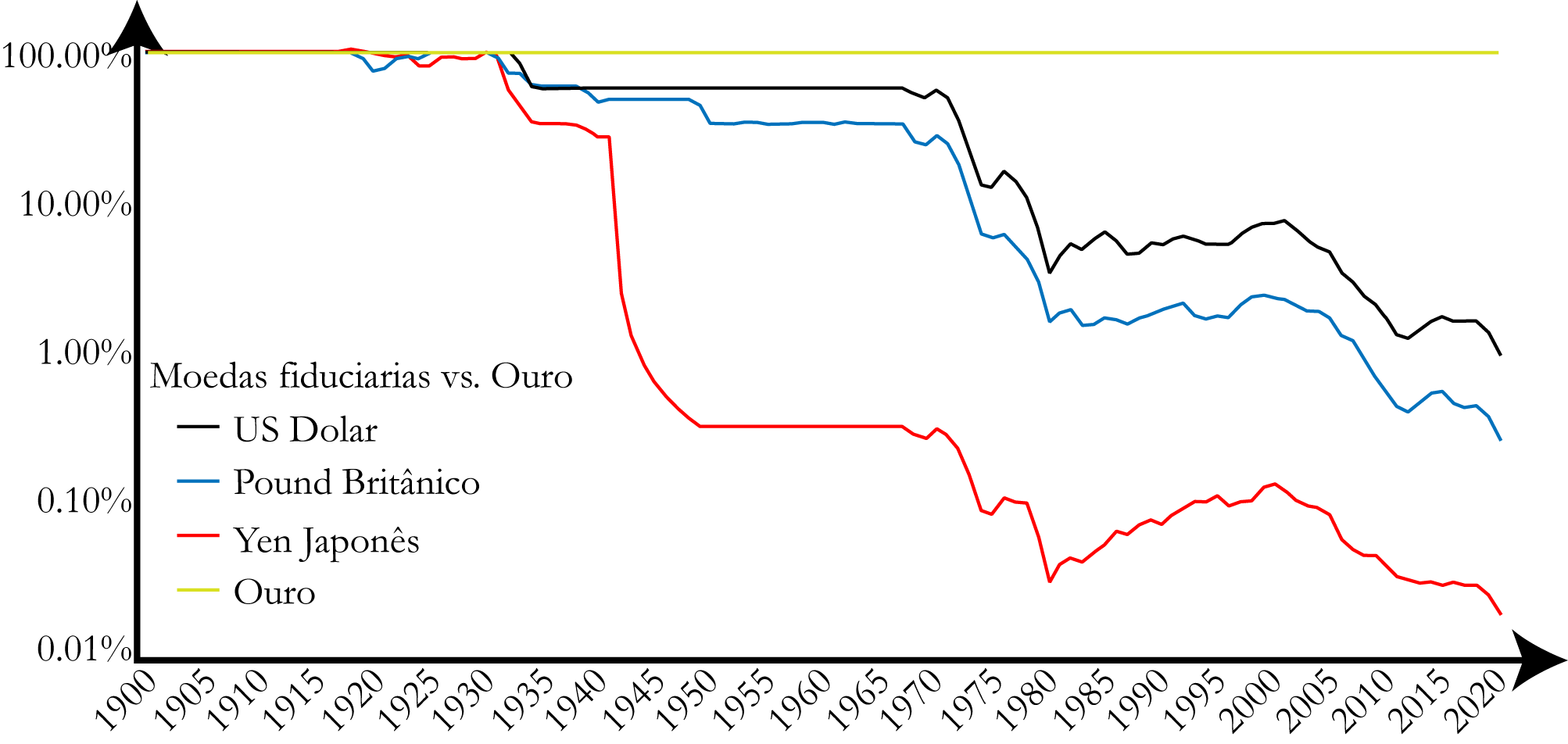

Esta corrida por desvalorizar as moedas nacionais contribui para que outros ativos como o ouro, se valorize constantemente em termos de todas as moedas nacionais. O ouro, portanto, é o verdadeiro dinheiro, pois sua emissão não pode ser controlada por ninguém. E sendo assim, respondendo às dúvidas levantadas no final do primeiro capítulo, se queremos medir o poder de compra de uma moeda é só observar quanto ouro ela compra. E, o que o gráfico indica, é que nosso poder aquisitivo na moeda fiat nacional não para de cair.

Histórico do preço do ouro. Fonte: VoimaGold.com. Agora que sabemos que, devido aos juros baixos, a quantidade de dinheiro fiat é cada maior no mercado, entendemos que a ferramenta para medir os preços dos produtos ou serviços com base a essas moedas, o IPCA, como já adiantamos no capítulo I, não é adequada porque sua escala é mudada à vontade. Por isso, ao invés de medir os preços usando uma ferramenta que depende de governos, torna-se mais conveniente usar uma ferramenta que dependa da Natureza porque ninguém poderá mudar sua escala. Essa ferramenta é o ouro e o que ela claramente indica é que nossas moedas fiat cada vez valem menos, ou, analogamente, nosso poder de compra é cada vez menor.

Histórico do preço do ouro. Fonte: VoimaGold.com. Agora que sabemos que, devido aos juros baixos, a quantidade de dinheiro fiat é cada maior no mercado, entendemos que a ferramenta para medir os preços dos produtos ou serviços com base a essas moedas, o IPCA, como já adiantamos no capítulo I, não é adequada porque sua escala é mudada à vontade. Por isso, ao invés de medir os preços usando uma ferramenta que depende de governos, torna-se mais conveniente usar uma ferramenta que dependa da Natureza porque ninguém poderá mudar sua escala. Essa ferramenta é o ouro e o que ela claramente indica é que nossas moedas fiat cada vez valem menos, ou, analogamente, nosso poder de compra é cada vez menor.

Inflação dos preços ou inflação dos ativos?

Até recentemente, no Brasil, quando o governo precisava de dinheiro, era solicitado diretamente ao congresso. O congresso aprovava e mandava a autorização para o banco central, o qual imprimia o dinheiro requisitado. Esta facilidade de criar dinheiro produz dramáticos eventos de inflação na década dos 80 e os 90. Por isso, no ano 2000 foi implementada a lei de responsabilidade fiscal que proibia esse contato direto entre governo e banco central. A partir desta lei, ao invés de dar dinheiro ao Tesouro de maneira direta, o banco central devia comprar, ou vender, os títulos de dívida do governo no mercado secundário tal e como temos explicado na seção anterior.

Sabendo disso, cabe então a pergunta: se antes, quando o governo interagia diretamente com o banco central gerava-se inflação, por que agora, sendo basicamente igual, só que indiretamente, não se aprecia essa inflação nos produtos e serviços do dia a dia? Por que, então, apesar da enorme dívida, o que equivale a uma enorme criação de dinheiro monetizando essa dívida, a inflação mesmo assim não é apreciável?

Este curioso fenômeno no qual a inflação não é apreciada é típico de muitos países hoje em dia. Existe, porém, uma explicação lógica para entender a onde está indo parar essa enorme quantidade de dinheiro criado.

Lembrando do capítulo I, a impressão de dinheiro produzirá potencialmente inflação dos preços de maneira artificial. No entanto, esta inflação pode aparecer nos próprios produtos e serviços consumidos diariamente ou, alternativamente, nos ativos financeiros (imóveis, metais preciosos, ações de empresas, títulos de dívida, obras de arte, …), a maioria dos quais não entram no IPCA. Para entender este fenômeno devemos lembrar dos agregados monetários. Através deles podemos entender por que o novo dinheiro criado pelo banco central (MB), às vezes se filtra pela economia, chegando ao degrau mais baixo da pirâmide financeira, as famílias, e às vezes não.

Por exemplo, se um banco comercial possui reservas em excesso (MB), ele poderia usar esse excesso como lastro para conceder um empréstimo a uma família. Desta maneira, essa família disporia de dinheiro, o qual seria usado no seu dia a dia (M1), favorecendo uma inflação potencial caso esse efeito seja generalizado. Alternativamente, porém, esse banco poderia resolver usar parte dessas reservas para comprar um título de dívida, pois será bem mais seguro que emprestar às famílias. Sendo assim, este dinheiro é digitalmente deletado da conta de reservas pelo banco central, e não chega ao M1, o qual não irá produzir inflação nos preços dos produtos ou serviços, mas sim inflação nos títulos, que é precisamente o que está acontecendo atualmente no mercado de dívida.

Dentre estes títulos de dívida está a dívida corporativa. Já que o banco central também está cada vez mais comprando dívida corporativa, os bancos possuem um grande incentivo em comprar este tipo de dívida antes que, novamente, emprestar às famílias, o que reforça o encarecimento do crédito privado.

Já que esse dinheiro não chega às famílias, os preços dos produtos e serviços no dia a dia não sobem e, portanto, as empresas não possuem incentivos em investir para melhorar sua produtividade, apesar do ambiente favorável de juros baixos. Dado esse cenário, para as empresas de capital aberto é mais conveniente aproveitar essa dívida barata, ou ainda seu próprio lucro, para comprar suas próprias ações ao invés de investir.

Este fenômeno, chamado de buyback, junto com o cenário de juros ultra baixos, somado às compras cada vez maiores de dívida corporativa por parte do banco central está provocando uma enorme bolha no preço das ações.

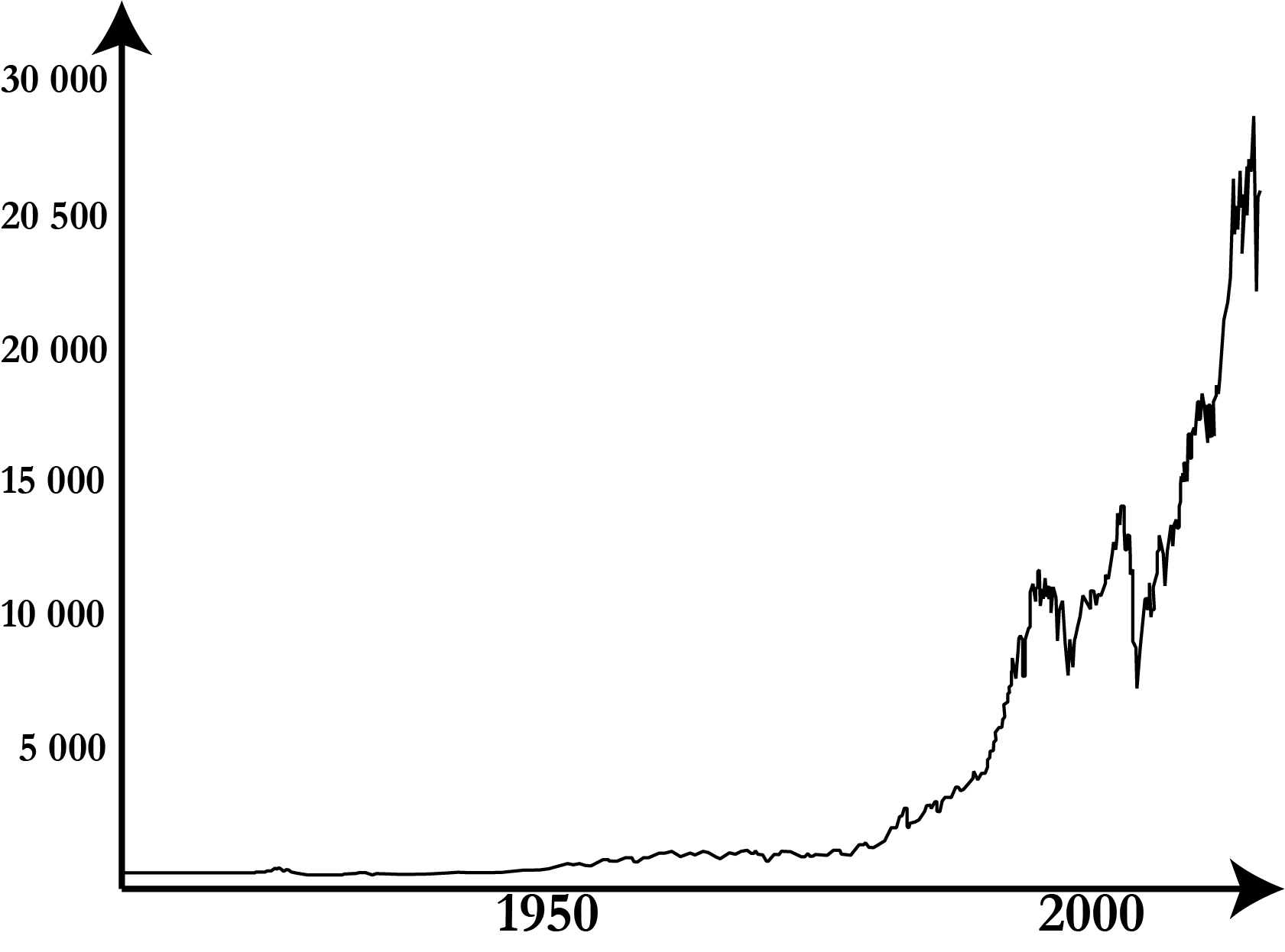

Histórico do Dow Jones. Fonte: macrotrends.net. Devido às intervenções da Reserva Federal americana os índices de bolsa, dentre eles o Dow Jones, não param de crescer.

Histórico do Dow Jones. Fonte: macrotrends.net. Devido às intervenções da Reserva Federal americana os índices de bolsa, dentre eles o Dow Jones, não param de crescer.

A bolha completa

“Governos não são apenas desnecessários, sino também danosos e imorais.” Leo Tolstói