A Alemanha é a potência econômica e a economia mais competitiva da área do euro. Ela representa cerca de 30% do Produto Interno Bruto (PIB) da área do euro e registrou excedentes consideráveis da balança de transações correntes desde a introdução do euro. Reformas fiscais e do mercado de trabalho substanciais no início dos anos 2000 impulsionaram a economia alemã.

A Alemanha é a potência econômica e a economia mais competitiva da área do euro. Ela representa cerca de 30% do Produto Interno Bruto (PIB) da área do euro e registrou excedentes consideráveis da balança de transações correntes desde a introdução do euro. Reformas fiscais e do mercado de trabalho substanciais no início dos anos 2000 impulsionaram a economia alemã.

No entanto, esses tempos áureos parecem ter acabado agora. Anos de políticas energéticas equivocadas – parte da agenda verde intervencionista do governo – aumentaram os preços da energia e a incerteza para os investidores. Além disso, o ambiente de negócios se deteriorou devido à pesada burocracia e tributação, enfraquecendo seriamente a produtividade e o crescimento da produção da Alemanha. O verdadeiro beneficiário dos problemas econômicos da Alemanha parece ser a China, que a substituiu como o principal centro manufatureiro e exportador global.

A deterioração da competitividade internacional da Alemanha

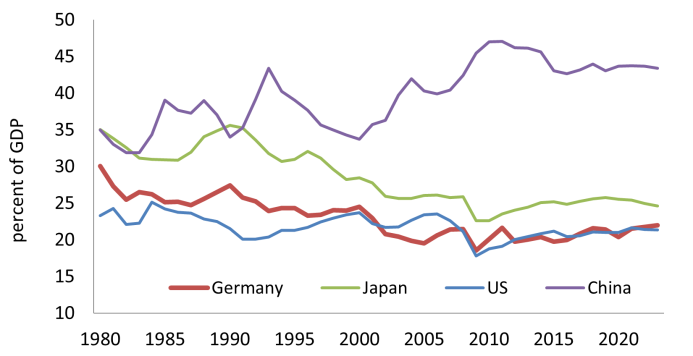

Com cerca de 13% das exportações globais, a Alemanha Ocidental era o líder mundial indiscutível das exportações na década de 1980. Suas exportações foram ligeiramente superiores às dos Estados Unidos e cerca de dez vezes maiores que as da China. Como o comércio mundial cresceu fortemente na década de 1990, a Alemanha ficou atolada na redistribuição de bem-estar social doméstico para reconstruir a Alemanha Oriental após a reunificação e perdeu o trem da globalização inicial. Seus custos trabalhistas aumentaram quase 20% no início dos anos 1990, prejudicando a competitividade externa. A participação da Alemanha nas exportações mundiais caiu de 12% em 1990 para 8,5% em 2000. A adesão da China à Organização Mundial do Comércio em 2001 desencadeou um aumento nos fluxos e exportações de investimento estrangeiro direto (IED) e a tornou a campeã mundial de exportações em 2010. A participação da Alemanha nas exportações globais encolheu ainda mais, ficando abaixo de 7% em 2022 (figura 1).

Figura 1: Parte das exportações mundiais de bens

Fonte: UNCTAD [link: China: A ascensão de um titã do comércio | UNCTAD]

A China é o principal parceiro comercial da Alemanha há sete anos, mas a balança comercial com esta última passou de superávit para déficit de mais de US$ 80 bilhões no ano passado. Subindo na cadeia de valor, as exportações da China se tornaram um desafio indiscutível em setores de alto valor agregado, como engenharia mecânica, produtos químicos e, agora, automóveis. Nos últimos vinte anos, a China ultrapassou a Alemanha como o maior exportador mundial de produtos elétricos e de tecnologia da informação, máquinas e produtos químicos. Além disso, a participação da China nas importações da União Europeia dessa categoria de bens subiu para 13% em 2022, quase alcançando a participação cada vez menor da Alemanha, de 15%.

A mudança de sorte mais drástica para as empresas alemãs está ocorrendo no setor automotivo. A transição para veículos elétricos (EVs) impulsionada pela agenda verde do Ocidente saiu pela culatra quando a China ultrapassou as montadoras ocidentais e se tornou líder global em veículos elétricos. O avanço da China não veio principalmente de pesados subsídios governamentais e empresas estatais mimadas – como erroneamente acreditado por especialistas tradicionais – mas do surgimento de produtores independentes ágeis e da concorrência mais dura de concorrentes estrangeiros, como a Tesla. Hoje, gigantes alemães da fabricação de carros, como Volkswagen, Mercedes-Benz e BMW, estão se unindo a parceiros chineses para aproveitar o know-how e a tecnologia superiores deste último em baterias, soluções de software automotivo e direção autônoma. As exportações anuais de carros da China superaram as da Coreia do Sul em 2021 e da Alemanha em 2022 e agora estão a caminho de superar as do Japão neste ano.

Como a economia alemã entrou em apuros?

Muitos argumentos apresentados por especialistas tradicionais têm pouca relevância ou podem ser facilmente desmascarados. No caso do Japão, o envelhecimento da população e o encolhimento da força de trabalho são erroneamente percebidos como os principais contribuintes para as taxas de crescimento anêmicas. Mais de 40% das empresas alemãs reclamam da escassez de mão de obra qualificada, apesar da alta taxa de emprego. As vagas de emprego também atingiram um novo recorde no ano passado.

Apesar das projeções encolhidas, no entanto, a população ativa aumentou nas últimas duas décadas em mais de cinco milhões de pessoas, ajudada pela imigração. Além disso, ainda há fontes de trabalho inexploradas: metade das mulheres trabalha apenas em tempo parcial, os trabalhadores podem se aposentar já aos sessenta e três anos sob um regime de aposentadoria antecipada e o tempo de trabalho dos alemães está entre o menor número de horas por ano, em média, em comparação com outros países, de acordo com a Organização para a Cooperação e Desenvolvimento Econômico (OCDE) – cerca de um quarto a menos que os americanos e quase 40% a menos que os chineses.

A escassez de trabalhadores qualificados é, na verdade, impulsionada por más qualificações e pela falta de incentivos ao trabalho, em vez de um número decrescente de trabalhadores. As empresas relatam que a qualidade dos jovens aprendizes tem se deteriorado constantemente. O famoso sistema alemão de formação profissional dual parece estar em crise, devido a um enfoque equivocado na formação acadêmica. Mesmo o número de diplomados do ensino superior é significativamente inferior à média da UE.

O que parece ser o calcanhar de Aquiles para a competitividade alemã é a estagnação do crescimento da produtividade do trabalho. Desde o final dos anos 2000, a produção por hora trabalhada praticamente não aumentou devido ao subinvestimento em capital físico e humano (figura 2). Durante algum tempo, a Alemanha lidou com este problema através da contenção salarial. No entanto, desde a crise do euro, os custos nominais unitários do trabalho têm aumentado mais rapidamente do que no resto da zona euro, tornando as exportações da Alemanha mais caras. Não só a acumulação de capital da Alemanha diminuiu, como também a sua capacidade de inovação. De 2007 a 2022, a Alemanha caiu do segundo para o oitavo lugar no Índice Global de Inovação, enquanto a China subiu da vigésima nona para a décima primeira posição.

Figura 2: Produtividade do trabalho

O fraco crescimento da produtividade decorre de uma desaceleração considerável do investimento. A taxa de investimento da Alemanha em relação ao PIB caiu cerca de 10% de 1980 a 2022 (figura 3). Os principais analistas atribuem isso ao subinvestimento público crônico em transporte e infraestrutura digital, supostamente devido à restrição fiscal e a um “freio da dívida” introduzido na Constituição em 2009. No entanto, a regra da dívida foi muitas vezes contornada com a criação de fundos extrapatrimoniais. Além disso, uma parte significativa do investimento público planejado – parte de um generoso pacote orçamentário total de 50% do PIB – não é gasto devido a um lento processo de planejamento, aprovação e execução de projetos de investimento.

Figura 3: Taxa de investimento

Fonte: FMI WEO [link: World Economic Outlook Database (imf.org)]

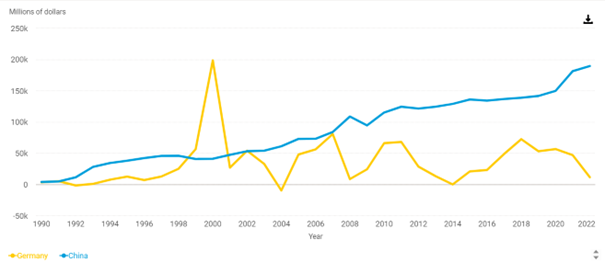

O subinvestimento por parte das empresas privadas parece ainda mais agudo. Quase um terço das empresas industriais alemãs privilegia o investimento no exterior em detrimento da expansão interna. A relutância em investir na Alemanha aplica-se também aos investidores estrangeiros e já dura muitos anos. Desde o início dos anos 2000, o IDE na Alemanha caiu acentuadamente, e a diferença desfavorável em relação à China aumentou consideravelmente (figura 4).

Figura 4: Entradas de IDE

Fonte: UNCTAD [link: Relatório Mundial de Investimentos 2023 | UNCTAD]

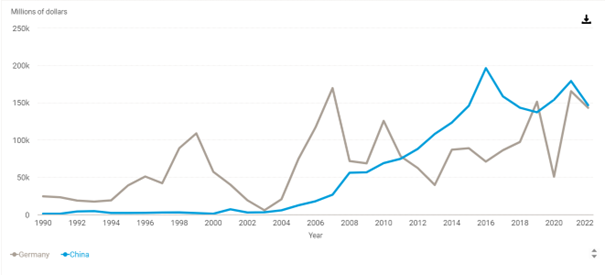

Ao mesmo tempo, o investimento alemão no exterior disparou durante a última década, deixando a Alemanha com um enorme saldo negativo de IED. Os investimentos de € 125 bilhões deixaram a Alemanha em uma base líquida em 2022, atingindo outro recorde depois de atingir € 110 bilhões em 2021 (figura 5). A China já tem um estoque de IED interno que é 3,5 vezes maior do que o da Alemanha.

Figura 5: Saídas de IDE

Fonte: UNCTAD [link: Relatório Mundial de Investimentos 2023 | UNCTAD]

Os investidores queixam-se da incerteza política, em particular no que diz respeito ao fornecimento e ao custo da energia. O setor manufatureiro da Alemanha já vinha caindo constantemente antes que a perda de gás barato da Rússia o atingisse ainda mais. Após o fechamento das usinas nucleares, muitas empresas estão procurando se realocar para pastagens mais verdes e baratas até que seja instalada a energia eólica que os políticos prometeram que iria atingir a meta de 80% de energia renovável. O futuro das relações comerciais com a China também é incerto, dados os riscos geopolíticos elevados.

Mais importante ainda, a deterioração do ambiente de negócios desencoraja o investimento. A burocracia sufocante, a papelada e a pesada carga tributária que sustenta o inchado sistema de previdência social reduzem a liberdade econômica e afastam o investimento. De acordo com o Índice de Competitividade Global, a Alemanha se sai relativamente mal na comparação internacional em termos de adoção de tecnologias de informação e comunicação, rigidez do mercado de trabalho e tributação do trabalho. Como resultado, a Alemanha agora fornece dezenas de bilhões em subsídios para atrair investimentos estrangeiros em setores de alta tecnologia, como fabricação de chips e veículos elétricos.

Conclusão

Muitos anos de políticas ambientais intervencionistas e retrocesso nas reformas, juntamente com uma tradicional mão pesada do governo, prejudicaram a competitividade industrial da Alemanha. Os analistas continuam otimistas sobre a capacidade da Alemanha de se reinventar com base na resiliência de seu inovador “Mittelstand” e na posição fiscal ainda favorável. No entanto, em vez de subsidiar o investimento e a agenda verde intervencionista, a Alemanha deveria ouvir as lições do início dos anos 2000 e escolher novamente reformas orientadas para o mercado.

Artigo original aqui