A taxa de câmbio, ao lado da taxa de juros, é um dos principais preços de toda a economia. A taxa de câmbio é o preço da moeda de um país em termos de todas as outras moedas do mundo.

A taxa de câmbio, ao lado da taxa de juros, é um dos principais preços de toda a economia. A taxa de câmbio é o preço da moeda de um país em termos de todas as outras moedas do mundo.

Grosso modo, a taxa de câmbio representa, em tempo real, a razão entre os preços gerais vigentes em dois países distintos.

Sendo assim, se um país, por exemplo, tem uma taxa de câmbio que se mantém inalterada em relação ao franco suíço, isso significa que sua moeda se mantém tão forte quanto o franco suíço. Significa que sua moeda mantém o mesmo poder de compra do franco suíço. Por definição, é impossível este país vivenciar uma hiperinflação (a menos, é claro, que o franco suíço entre em processo de hiperinflação).

É exatamente por isso que todos os planos de estabilização econômica — países que estão vivenciando um processo de hiperinflação e querem retornar à normalidade — necessariamente passam por alterações no regime cambial adotado.

Ainda mais importante: no atual mundo globalizado em que vivemos, a taxa de câmbio é muito mais efetiva em determinar a inflação de preços do que as taxas de juros. A taxa de câmbio afeta praticamente todos os preços da economia, desde alimentos e remédios até móveis (que são fabricados com commodities transacionadas em dólar), utensílios domésticos (desde panelas de aço a aparelhos eletroeletrônicos), gasolina (o petróleo é cotado em dólar) e eletroeletrônicos, passando por pequenas empresas que utilizam produtos importados (uma simples firma que utiliza computadores e precisa continuamente comprar peças de reposição) até grandes indústrias que necessitam de importar máquinas e matérias-primas de várias partes do mundo.

Igualmente, a taxa de câmbio é crucial para o crescimento de uma economia. Uma taxa de câmbio estável pode gerar um prolongado período de crescimento econômico, ao passo que uma taxa de câmbio instável é capaz de reverter qualquer processo de crescimento.

Existem três tipos de regimes cambiais: taxa de câmbio flutuante, taxa de câmbio fixa e taxa de câmbio atrelada. Cada uma dessas taxas possui características diferentes e gera resultados distintos.

Taxa de câmbio flutuante

A taxa de câmbio flutuante é a taxa vigente na maioria dos países do mundo (majoritariamente em sua versão de “flutuação suja”). Mesmo os países que utilizam o euro possuem uma taxa de câmbio flutuante em relação a todos os outros países que não utilizam o euro.

Nesse regime cambial, o Banco Central estipula apenas a política monetária, ou seja, ele controla a taxa básica de juros e a base monetária. O Banco Central não possui nenhuma política cambial explícita.

A taxa de câmbio varia diariamente ao sabor da oferta de moeda estrangeira, da demanda de estrangeiros pela moeda nacional e, principalmente, da percepção dos investidores estrangeiros e dos especuladores quanto à situação econômica e política do país.

Nesse arranjo, a taxa de câmbio é um preço formado instantaneamente pela interação voluntária de bilhões de agentes econômicos ao redor do mundo. Se esses bilhões de agentes econômicos acreditam que a inflação de preços em um determinado país será baixa ou que sua situação política e economia é boa, sua moeda irá se valorizar em relação às outras. Se eles acreditam que a inflação está alta ou que ela será alta, ou que a situação política e econômica do país está ruim, sua moeda irá se desvalorizar em relação às outras.

Sob um arranjo de taxa de câmbio flutuante, não há crises no balanço de pagamentos e, em tese, um país não precisa deter reservas internacionais. Caso haja uma fuga de capitais estrangeiros — causada, por exemplo, por uma deterioração da economia ou da situação política do país —, a taxa de câmbio imediatamente se desvaloriza e isso, em teoria, tende a estancar importações, estimular exportações e baratear investimentos em portfólio (por exemplo, compra de ações, de debêntures e títulos do governo) para estrangeiros, fazendo com que o capital estrangeiro retorne.

Isso tudo apenas na teoria.

A prática, no entanto, mostra que taxas de câmbio flutuante não funcionam bem para países ainda em desenvolvimento que possuem um longo histórico de instabilidade monetária ou política, e cujo Banco Central não é visto como confiável. Nestes países, a qualquer sinal de novas instabilidades, a taxa de câmbio não flutua; ela afunda.

E junto com a taxa de câmbio vão a inflação de preços e a queda no padrão de vida dos cidadãos.

Nem mesmo exportações são estimuladas, pois a inflação de preços resultante da disparada cambial afeta severamente os custos do setor industrial, que tem também de importar vários insumos e maquinários de qualidade (ver todos os detalhes sobre isso neste artigo). Consequentemente, não apenas os preços dos produtos fabricados sobem (pois os custos de produção subiram), como também a qualidade se deteriora (por agora utilizarem menos insumos importados), o que não ajuda a aumentar as exportações.

E, além de nem sempre estimular exportações, a desvalorização da taxa de câmbio também não traz nenhuma garantia de que os investidores estrangeiros trarão de volta seus capitais para o país com o intuito de adquirir ações e papeis agora mais baratos em moeda estrangeira. Caso a instabilidade política e econômica seja grande, simplesmente não haverá motivos para eles se arriscarem tanto e investir dinheiro no país.

Consequentemente, a taxa de câmbio irá se desvalorizar ainda mais.

Essa nova desvalorização deixará investidores estrangeiros ainda mais arredios, pois ela afeta totalmente qualquer chance de algum retorno positivo em suas eventuais aplicações no país.

Essa perspectiva de perda real de dinheiro para os investidores estrangeiros tende a reforçar ainda mais o ritmo da desvalorização da taxa de câmbio. No extremo, um país pode entrar em hiperinflação em decorrência das contínuas desvalorizações cambiais geradas por instabilidades políticas e econômicas, como aconteceu com aIndonésia em 1998.

Em um regime de câmbio flutuante, instabilidades políticas e econômicas são imediatamente transferidas para a taxa de câmbio, intensificando ainda mais os desarranjos da economia.

Para piorar, nesse cenário de desvalorização cambial, a única maneira de o Banco Central manter a inflação de preços relativamente tolerável é gerando uma brutal recessão (por meio de juros crescentes) que eleve acentuadamente o desemprego, reduza salários e acabe com a demanda.

Apenas com recessão, desemprego e queda na renda podem os preços se manter relativamente estáveis em um cenário de rápida desvalorização cambial. Apenas essa conjunção de fatores pode impedir um grande repasse cambial aos preços.

Obviamente, nesse cenário, as empresas e os empreendedores ficam asfixiados. Eles pagam cada vez mais caro pelas importações, mas não podem repassar esses custos para os preços. Consequentemente, eles vão se tornando cada vez mais descapitalizados, o que afeta sua capacidade de investimento e de contratação de mão-de-obra.

Em suma, uma taxa de câmbio flutuante funciona bem para economias já desenvolvidas e estáveis, e pode também funcionar bem para países ainda em desenvolvimento que usufruem grande estabilidade política.

Mas seu histórico para países em desenvolvimento e que não usufruem estabilidades políticas e econômicas não é dos melhores.

Taxa de câmbio fixa

Sob um arranjo de taxa de câmbio fixa, a taxa de câmbio, obviamente, tem de ser estritamente imutável ao longo do tempo.

É comum confundir taxa de câmbio fixa com taxa de câmbio atrelada. Na taxa de câmbio atrelada, que foi a que vigorou no Brasil durante os anos de 1995 a 1998, a taxa de câmbio varia diariamente, só que dentro de bandas estritamente determinadas pelo Banco Central. Tal arranjo, que será estudado mais abaixo, é inerentemente instável, ao contrário da taxa de câmbio fixa.

Um arranjo de taxa de câmbio fixa dificilmente pode ser implantado por um Banco Central, pois a função clássica de um Banco Central é estipular juros e manipular a base monetária.

Um arranjo de câmbio fixo só pode funcionar bem por meio de um Currency Board.

O que é um Currency Board

Um Currency Board — que pode ser traduzido como Agência de Conversão ou Caixa de Conversão — já vigorou no Brasil no período de 1906 a 1920 (mais detalhes sobre isso abaixo). Trata-se de um dos arranjos monetários mais antigos e tradicionais do mundo, perdendo apenas para o padrão-ouro. Aliás, era comum que o país que adotasse o padrão-ouro o fizesse por meio de um Currency Board (como ocorreu com o Brasil no período supracitado).

O Currency Board nada mais é do que, como o próprio nome em português deixa claro, uma agência de conversão de moeda, cuja única função é converter a moeda nacional em uma moeda estrangeira específica (chamada de moeda-âncora), e vice-versa, a uma taxa de câmbio fixa e imutável.

O Currency Board é meramente uma agência de conversão, e funciona literalmente como se fosse uma casa de câmbio. Ele não faz política monetária, ele não regula bancos, ele não controla juros, ele não cria moeda para comprar títulos do governo ou papeis de empresas nacionais. Ele só cria cédulas e moedas metálicas quando recebe em contrapartida a moeda-âncora.

Nesse arranjo, juros, base monetária e crédito variam estritamente ao sabor do mercado. Não há nenhuma política monetária. A política monetária fica no piloto automático.

O princípio de operação de um Currency Board é bastante simples e, quando obedecido ortodoxamente, muito eficaz. O Currency Board é o arranjo que se implanta quando se quer adotar uma genuína “âncora cambial”, o que faz com que a moeda de um país se torne um mero substituto de uma moeda estrangeira. A única função de um Currency Board é trocar moeda nacional (que ele próprio emite) por moeda estrangeira, e vice versa, a uma taxa fixa.

Caso um país adote o dólar como moeda-âncora, o Currency Board tem a função de trocar, sem custo e sem demora, a moeda nacional pelo dólar à taxa de câmbio fixada.

Para funcionar assim, o Currency Board, por definição, tem de manter reservas internacionais em um volume que seja igual ou maior do que a base monetária da moeda nacional.

Sob este arranjo, quando um empreendedor exporta produtos, ele recebe como pagamento uma moeda estrangeira — no caso, o dólar. Ato contínuo, o Currency Board emite moeda nacional a uma taxa de câmbio fixa em relação ao dólar (aumentando a base monetária) e envia o montante para o banco deste exportador (e o banco, obviamente, acrescentará os dígitos eletrônicos na conta desse exportador). Os dólares ficam com o Currency Board.

Inversamente, quando um empreendedor importa produtos, a moeda nacional é trocada por dólares a uma taxa fixa no Currency Board: o Currency Board fica com a moeda nacional (o banco envia as cédulas para o Currency Board, contraindo a base monetária) e o Currency Board envia os dólares (na forma de dígitos eletrônicos) para a conta do exportador estrangeiro.

Note que, sob um Currency Board, a variação da base monetária é completamente passiva. Ela aumenta e diminui estritamente de acordo com a entrada e saída de moeda estrangeira. O Currency Board não faz política monetária. Ele não pode criar moeda nacional e injetá-la na economia em troca de um ativo qualquer. Ele só pode emitir moeda nacional se receber um valor equivalente em moeda estrangeira.

Sob este regime de câmbio estritamente fixo e de política monetária totalmente passiva, quando há um superávit no balanço de pagamentos, a base monetária se expande e os bancos ficam com mais reservas. Isso gera uma redução nos juros e, consequentemente, uma expansão no crédito e uma elevação nos preços. Ato contínuo, as importações aumentam e tende a haver uma saída de capital especulativo do país (por causa da redução dos juros), o que gera uma saída de reservas do país. Essa saída de reservas reduz a base monetária (mas não necessariamente a oferta monetária, pois os bancos continuam operando normalmente com reservas fracionárias). Os juros sobem, isso atrai capital estrangeiro (e a economia se desacelera) e o balanço de pagamentos volta ao equilíbrio.

Esse arranjo funciona exatamente como funcionaria um padrão-ouro, com uma moeda estrangeira fazendo o papel do ouro. (Com o tempo, o balanço de pagamentos tende ao equilíbrio, de forma que tais flutuações econômicas sejam mínimas.)

Ou seja, em vez de haver um Banco Central manipulando juros e base monetária com o intuito (impossível) de fazer uma “sintonia fina” na economia, em um arranjo de Currency Board juros, base monetária e crédito são determinados pelas forças de mercado.

A estrutura de um Currency Board

O Currency Board é um empreendimento de baixíssimo custo, o qual pode (aliás, deve) ser feito pela iniciativa privada, sem nenhuma participação do estado.

Por definição, um Currency Board investe apenas em ativos de alta liquidez no país da moeda-âncora. Ele não adquire nenhum ativo do país em que opera — pois, para fazer isso, ele teria de criar reais para comprar ativos, mas ele só pode criar reais se receber em contra-partida a moeda-âncora.

No balancete do Currency Board, os passivos são as cédulas e moedas metálicas que ele emite, e os ativos são aplicações de alta liquidez feitas na moeda-âncora.

Por exemplo, um Currency Board que utiliza o dólar como moeda-âncora, teria em seus ativos aplicações em título do governo americano ou empréstimos no mercado interbancário americano ou mesmo no mercado interbancário de Londres. Um Currency Board que utiliza o ouro como moeda-âncora teria em seus ativos empréstimos no mercado de ouro de Londres e Zurique.

E os passivos seriam exclusivamente os reais que ele emitiria a cada recebimento de dólar ou ouro. Seu custo real seria apenas o de trocar cédulas gastas e rasgadas por cédulas novas.

Ou seja, é um empreendimento de baixíssimo custo e não retira um único centavo dos pagadores de impostos.

Para garantir que o Currency Board seja imune aos governos dos países em desenvolvimento, recomenda-se queele tenha sua sede na Suíça, estando sujeito às leis suíças e a uma auditoria suíça (com filiais nas principais capitais do Brasil, é claro). O governo do país em desenvolvimento nada poderia fazer contra ele (como, por exemplo, obrigá-lo a criar moeda para financiar seus déficits). Caso fizesse algo, seria uma agressão internacional, pois estaria atacando uma instituição suíça.

Implantando um Currency Board

Por si só, o processo de implantação de um Currency Board é extremamente simples e rápido, podendo ser feito em um dia. O único desafio é estipular qual será a taxa de câmbio. Para isso, deve-se adotar o seguinte procedimento:

a) Anuncia-se para o mundo todo que na data X — por exemplo, dia 1 de dezembro daqui a dois meses — o país adotará um Currency Board estritamente ortodoxo, com suas leis estabelecidas na Suíça, e à taxa de câmbio vigente no dia último dia útil anterior. (Foi exatamente assim que foi feito com o Plano Real).

b) Após o anúncio, libera-se absolutamente todo o mercado de câmbio. Não deve haver nenhuma restrição à entrada e à saída de capitais. Nenhum imposto, nenhum IOF, nenhum tipo de controle de capital. O objetivo é ter um mercado cambial plenamente livre, justamente para que ele informe o real valor da sua moeda.

c) Dois meses é tempo mais do que suficiente (na verdade, não precisa de mais do que um) para se estabelecer uma “verdade cambial”.

d) Caso o plano seja crível, e os investidores e especuladores estrangeiros realmente acreditem na seriedade da proposta, a tendência é que o câmbio se aprecie até a data da adoção do câmbio fixo (medida essa essencial para a atual situação brasileira). Vale ressaltar que investidores e especuladores estrangeiros ganham com uma moeda que está se apreciando, de modo que eles próprios irão se encarregar de fazer essa apreciação.

e) Ou seja, paradoxalmente, para se adotar um câmbio fixo, é necessário deixá-lo flutuar livremente por algum tempo.

f) A taxa de câmbio é muito influenciada pela confiança no governo e nas políticas futuras, e o simples anúncio da implantação de Currency Board sério e ortodoxo já faria o câmbio se valorizar fortemente. Em meados de 1998, quando a Indonésia vivenciava uma grande turbulência em decorrência de uma crise econômica e das tentativas do governo americano de depor o ditador Suharto — o que fez com que a taxa de câmbio disparasse, colocando o país à beira de uma hiperinflação —, um simples boato de que o país estava estudando implantar um Currency Board fez com que a rúpia se valorizasse 16% em um único dia.

g) Detalhes sobre o processo de dissolução do Banco Central, bem como o cancelamento dos títulos do Tesouro que estão em sua posse (o que reduziria a dívida pública em aproximadamente R$ 1 trilhão) estão fora do escopo deste artigo. Basta dizer que os atuais prédios do Banco Central (sede em Brasília e suas sucursais nas outras nove capitais) podem ser integralmente transferidos à empresa que gerenciará o Currency Board, bem como a totalidade de suas reservas internacionais (as quais também podem ser convertidas gradualmente em ouro). As cédulas e moedas metálicas de reais existentes se tornam um passivo do Currency Board. Pode-se também colocar na cláusula de contrato que os lucros do Currency Board obtidos com esse excesso de reservas internacionais — que superam em muito a base monetária — podem ser revertidos para o Tesouro com a condição de que este utilize o dinheiro para amortizar a dívida.

As liberdades permitidas por um Currency Board

Imagine que a moeda-âncora seja o dólar. Como funcionaria o Currency Board?

a) Um exportador vende soja e recebe US$ 1.000 — na prática, ele se torna proprietário de uma conta no exterior no valor de US$ 1.000;

b) Ele agora tem três opções: 1) ele pode manter os US$ 1.000 nessa conta estrangeira durante o período de tempo que ele quiser; 2) ele pode vender esses US$ 1.000 para qualquer banco; 3) ele pode entregar esses US$ 1.000 para o Currency Board e receber reais em troca (o CB irá enviar as cédulas para o banco desse exportador).

c) Caso opte pela opção 2, o banco ficará com os US$ 1.000, e criará reais na conta do exportador. Ato contínuo, o banco pode optar por ficar com os US$ 1.000 aplicados lá fora ou trocá-los por reais no Currency Board, ganhando cédulas de reais.

d) Caso opte pela opção 3, o Currency Board simplesmente enviará as cédulas de reais para o banco do exportador e este acrescentará dígitos eletrônicos na conta bancária do exportador.

Agora imagine que a moeda-âncora seja o ouro. Nesse caso, vale enfatizar que a taxa de câmbio fixa é aquela entre reais e ouro. A taxa de câmbio entre real e dólar é flutuante e varia de acordo com o câmbio entre dólar e ouro. Como funcionaria? Da mesma maneira:

a’) Um exportador vende soja e recebe US$ 1.000 (na prática, ele se torna proprietário de uma conta no exterior no valor de US$ 1.000);

b’) Ele agora tem três opções: 1) ele pode manter os US$ 1.000 nessa conta durante o período de tempo que ele quiser; 2) ele pode vendê-los para qualquer banco no Brasil em troca de reais à cotação do dia; 3) ele pode vendê-los por ouro e então trocar por reais no Currency Board.

c’) Caso opte pela opção 2, o banco ficará com os US$ 1.000, e criará reais na conta do exportador à taxa de câmbio do dia. Ato contínuo, o banco pode optar por ficar com os US$ 1.000 aplicados lá fora ou trocá-los por ouro, revender o ouro ao Currency Board e ganhar reservas em reais (a taxa de câmbio entre ouro e reais é fixa).

d’) Caso opte pela opção 3, o Currency Board simplesmente enviará as cédulas de reais para o banco do exportador e este acrescentará dígitos eletrônicos na conta bancária do exportador.

Mas é no processo de importação que o Currency Board se revela essencial. Com um Currency Board, nunca há risco de não se poder importar.

No processo de importação tradicional, o importador tem de conseguir alguém disposto a vender moeda estrangeira em troca da moeda nacional. Caso ninguém esteja disposto a isso (como está acontecendo na Venezuela neste momento; e em menor grau na Argentina), simplesmente não há importação.

Já com um Currency Board, a moeda nacional se torna automaticamente conversível. Não há risco de ela não ser aceita e de ela não conseguir comprar bens estrangeiros.

Com um Currency Board, basta o importador vender seus reais para o CB. Ele conseguirá dólares (ou ouro) em troca e então poderá trocar esses dólares (ou ouro) por qualquer moeda estrangeira que queira, podendo então fazer sua importação.

As vantagens de um Currency Board

1) Uma das grandes atratividades de um Currency Board é que, como dito logo acima, ele gera conversibilidade imediata para a moeda nacional.

Conversibilidade, em termos bem práticos, é quando um pipoqueiro tem liberdade para trocar reais por dólares (ou outra moeda estrangeira) em qualquer banco. Conversibilidade é quando você tem liberdade para converter reais em libras e aplicar no mercado interbancário de Londres. Atualmente, apenas fundos de investimento que operam volumosas quantias têm essa autorização.

Aqui no Brasil, você não pode chegar a um banco ou a uma casa de câmbio e trocar reais por moeda estrangeira na quantia que quiser. No máximo, você consegue trocar uns R$ 3.000 por alguns dólares em uma casa de câmbio, mas pagando o valor do dólar turismo, IOF e outras taxas. Acima de determinado valor, o governo exige que você se justifique, mostrando uma passagem aérea. Isso não é conversibilidade.

Já sob um Currency Board, uma moeda estraçalhada se transforma em uma moeda confiável, conversível e demandada. Do dia para a noite. Por isso que os países da ex-URSS que adotaram esse sistema (Estônia, Letônia, Lituânia e, em menor escala, Bulgária) prosperaram.

2) Um Currency Board gera estabilidade de longo prazo para os investimentos (os investidores sabem exatamente qual será o valor da moeda nos anos vindouros), acaba com as especulações e retira completamente das autoridades políticas do país a capacidade de fazer política monetária — e, consequentemente, de desvalorizar a moeda, o que afeta sensivelmente a taxa de retorno dos investidores estrangeiros.

O Currency Board gera confiança imediata na moeda doméstica justamente porque ele mantém reservas internacionais em um volume igual ou maior que a base monetária da moeda nacional (no caso do Brasil, que tem US$ 370 bilhões em reservas, há dólares de sobra). Em teoria, quando a operação do Currency Board é obedecida ortodoxamente, ataques especulativos não geram resultados — afinal, seria impossível exaurir as reservas internacionais (a base monetária teria de ser toda mandada pra fora, algo por definição impossível).

Essa é a principal atratividade do sistema: ele gera segurança aos investidores estrangeiros, que deixam de temer uma súbita desvalorização da moeda nacional, o que causaria enorme prejuízo para eles quando fossem repatriar seus lucros.

3) Além de estabilizar a moeda, um Currency Board impõe forçosamente uma disciplina às políticas fiscais do governo.

Por exemplo, mesmo sendo um país notoriamente formado por políticos corruptos, o governo da Bulgária, cujo Banco Central opera de acordo com princípios de Currency Board, reduziu sua dívida de 80% do PIB para apenas 30% do PIB. O governo da Bulgária é um dos menos endividados da Europa.

Já o governo da Estônia, outro país que adotou um Currency Board (ancorado ao marco alemão), é um dos menos endividados do mundo. Antes da crise financeira mundial, a dívida do governo era de meros 4% do PIB.

E o motivo é óbvio: dado que um Currency Board não pode manipular juros e base monetária, todo e qualquer déficit orçamentário do governo gera aumento de juros: afinal, o governo tem de tomar empréstimos para se financiar, e dado que não há um Banco Central para dar dinheiro ao bancos e aumentar as reservas bancárias, os empréstimos contraídos pelo governo reduzem a oferta de crédito para o setor privado, gerando um imediato aumento dos juros. Consequentemente, o governo tem de manter seu orçamento equilibrado, caso contrário asfixiará a economia.

4) Um Currency Board também impõe forçosamente uma disciplina ao sistema bancário.

Havendo um Banco Central, que sempre atuou como o “emprestador de última instância”, este sempre estará pronto para socorrer todo e qualquer banco que apresente dificuldades. A função precípua de um Banco Central é, ao contrário do que dizem os manuais de macroeconomia, proteger o cartel dos bancos, evitando que eles passem por qualquer tipo de dificuldade.

Já em um arranjo de Currency Board, se um banco emprestar muito e se tornar muito alavancado, ele precisará de mais reservas bancárias. Como o Currency Board não pode simplesmente imprimir dinheiro para capitalizar este banco, nem emprestar dinheiro para ele, e nem comprar ativos dele (como faz o Banco Central), tal banco tem três opções:

a) Recorre ao mercado interbancário — onde os juros agora são livres e não são manipulados por um Banco Central — para pedir reservas emprestadas para outro banco;

b) Eleva os juros que ele paga para seus correntistas (como forma de atrair novos depósitos, e também de dissuadir que seus correntistas saquem dinheiro);

c) Atrai dólares de investidores estrangeiros (os quais, estes sim, podem ser levados ao Currency Board e convertidos em moeda nacional).

Agora, caso todos os bancos estejam alavancados — o que seria raro em um cenário no qual não há um emprestador de última instância, mas que pode acontecer —, sobram apenas as opções b e c.

Ou seja, em um cenário de Currency Board, os bancos têm necessariamente de ser mais prudentes, e podem inclusive remunerar melhor seus correntistas, pois não há tabelamento de juros (como há em um cenário com Banco Central).

O Currency Board, a hiperinflação e os juros

Um Currency Board não apenas é o arranjo mais eficiente para se aniquilar rapidamente uma hiperinflação e uma instabilidade cambial, como também é o arranjo que realiza tal feito com o mínimo de efeitos colaterais: ele aniquila uma hiperinflação e uma instabilidade sem deixar de herança juros estratosféricos, como ocorreu no Brasil (que adotou um sistema de câmbio atrelado, como será visto mais abaixo). Um país que adota um Currency Board passa a operar com juros semelhantes aos juros vigentes no país emissor da moeda utilizada como âncora.

O melhor exemplo histórico deste fenômeno é fornecido pela Bulgária. Em 1996, sucessivas trapalhadas econômicas fizeram com que o país decretasse moratória em sua dívida externa. Em 1997, o país entrou em hiperinflação e vários protestos nas ruas quase levaram o país a uma revolução social.

Em março de 1997, o país apresentava uma inflação anual de 2.019%. A legislação para a transformação do Banco Central em um Currency Board foi então apresentada. No dia 1º de julho de 1997, o “Currency Board” búlgaro, que teria marcos alemães como reserva, foi criado. Em um ano e meio, a inflação de preços acumulada em 12 meses caiu de 2.000% para 1,4%.

Gráfico 1: taxa de inflação de preços na Bulgária, janeiro de 1997 a dezembro de 1998

Gráfico 1: taxa de inflação de preços na Bulgária, janeiro de 1997 a dezembro de 1998

Ainda mais espantosa foi a queda dos juros do mercado interbancário (equivalente à nossa SELIC): de 555% no auge da hiperinflação para apenas 3,56% no mesmo mês em que o Currency Board passou a operar.

Gráfico 2: taxa de juros do mercado interbancário na Bulgária, janeiro de 1997 a janeiro de 1998.

A Bulgária foi apenas o mais extremo dos exemplos. Mas todos os outros países que também adotaram versões próprias de Currency Board — Hong Kong (ancorado ao dólar americano), Estônia, Letônia e Lituânia (ancorados ao marco alemão), e a Argentina — vivenciaram este mesmo fenômeno: queda abrupta na inflação de preços e, principalmente, drástica redução nas taxas de juros, que caíram para apenas um dígito.

E isso vale ser ressaltado: com a exceção de Hong Kong, todos os países acima citados estavam na mais completa baderna. Não obstante, a transformação de seu Banco Central em um “Currency Board” (coloco entre aspas porque Currency Board genuíno não pode ser um Banco Central) logrou fazer com que suas economias — até então completamente bagunçadas — se tornassem repentinamente civilizadas, com inflação de preços e taxas de juros iguais às de países desenvolvidos.

Alguns mitos sobre a Argentina

É comum os críticos atribuírem o colapso econômico argentino em 2002 (narrado em detalhes cronológicos neste artigo) ao pseudo-Currency Board adotado pelo país no período de 1991 a 2001. Nada mais falso e mentiroso.

Em primeiro lugar, nunca houve um Currency Board genuíno na Argentina; o Banco Central argentino, por estar com muitas reservas em dólares, passou a operar como se fosse um Currency Board, mas apenas no quesito câmbio fixo.

De início, os resultados foram impressionantes. A inflação de preços, que havia sido de 1.344% em 1990, caiu para 84% em 1991, para 17,5% em 1992, para 7,4% em 1993, para 3,9% em 1994, para 1,6% em 1995 e, de 1996 até o final de 2001, a média foi de praticamente 0%.

Para um país que havia se acostumado a ter uma inflação de preços média maior do que 250% de 1970 até 1990, e que havia vivenciado valores de até 20.000% em 1990, a queda de preços foi extremamente rápida.

Já o governo conseguiu baixar o gasto público de 35,6% do PIB em 1989 para 27% do PIB em 1995. Igualmente, o déficit fiscal saiu de 7,6% do PIB em 1989 para 2,3% em 1990 e, de 1991 até o final de 1994, ficou próximo de 0%.

As taxas de juros, que chegaram a 1.500% em 1990, caíram para um intervalo entre 5% e 9%.

O principal efeito desta política de abolição da inflação e de redução do estado foi a perceptível queda nos índices de pobreza. Em outubro de 1989, o percentual de pessoas abaixo da linha de pobreza em Buenos Aires e adjacências era de 47,3%. Em maio de 1994, tal valor já havia caído para 16,1%.

Porém, com o passar do tempo, sendo a Argentina a Argentina, o governo foi adulterando o funcionamento do Currency Board — que nada mais era do que seu próprio Banco Central atuando como Currency Board —, e isso realmente foi fatal em termos de confiança dos investidores estrangeiros.

Por exemplo, o governo determinou, contrariamente a como seria um Currency Board tradicional, que o Banco Central poderia comprar títulos do governo e poderia fazer injeções de dinheiro no mercado interbancário. Isso vai totalmente contra ao funcionamento de um Currency Board, que não apenas não cria dinheiro para intervir no mercado interbancário, como também só pode ter como ativos títulos denominados na moeda-âncora, e nunca na moeda nacional.

Depois — tudo isso está narrado em detalhes aqui —, o governo alterou a âncora. Em vez de apenas em dólar, a âncora passou a ser em relação a uma cesta formada por dólar e euro, na proporção de 50% para cada. Neste arranjo, o peso flutuaria dentro de uma banda definida pelo valor do dólar e do euro. Se o euro estivesse valendo menos que o dólar (como estava na época), o peso se desvalorizaria até ficar em paridade com o euro. Se o euro passasse a valer mais que o dólar, o peso voltaria a ficar em paridade com o dólar. A intenção deste arranjo era a de sempre: estimular as exportações.

Posteriormente, o governo adotou um regime de câmbio preferencial para as exportações — o que na prática significava que agora o câmbio teria duas taxas paralelas.

Todas essas medidas eram totalmente contrárias ao funcionamento de um regime de conversibilidade e à ortodoxia de um Currency Board. As medidas deixaram óbvio que o governo estava totalmente propenso a alterar o regime de conversibilidade, algo que poderia ocorrer a qualquer momento.

A consequência foi uma feroz fuga de capitais e ataques especulativos, o que levou o governo a abandonar de vez o regime de câmbio fixo e adotar o câmbio flutuante.

Aí, sim, a tragédia se consumou. Ao adotar o câmbio flutuante, o dólar saltou de 1 para 4 pesos e a taxa de inflação de preços, que havia sido de 0% nos últimos 6 anos, disparou para 40%. E, para completar, o governo não só instituiu um corralito que simplesmente proibiu as pessoas de utilizar o dinheiro que tinham nos bancos, como ainda converteu compulsoriamente em pesos os dólares que os argentinos tinham nos bancos a uma taxa de 1,40 peso por dólar, sendo que o dólar havia ido para quase 4 pesos.

Não bastasse o dinheiro confiscado, a desvalorização cambial fez com que tudo encarecesse, gerando a inflação de 40%. Todos os importados se tornaram virtualmente inacessíveis. Pouco dinheiro e moeda sem nenhum poder de compra.

Ainda mais impressionante foi a evolução — ou, mais apropriadamente, a involução — da porcentagem de pessoas abaixo da linha de pobreza na grande Buenos Aires. Uma cifra que chegou a ser de 16,1% em maio de 1994 saltou para 54,3% em outubro de 2002, um valor ainda maior do que o do ano de 1989 (47,3%), quando o país vivia sob hiperinflação. Em nível nacional, a pobreza chegou a 57,5% da população, a indigência a 27,5% e o desemprego a 21,5%, todos níveis recordes para o país.

Ou seja, não foi o regime de câmbio fixo o culpado pelo colapso econômico argentino; foi o governo que destruiu o regime de conversibilidade e, consequentemente, levou o país para o buraco.

O regime cambial argentino funcionou perfeitamente — até que o governo argentino resolveu destruí-lo, o que, aí sim, gerou os problemas.

O governo destruiu a lei de conversibilidade justamente porque ela o amarrava, disciplinando seus gastos e sua expansão. Como consequência, imediatamente após a destruição da conversibilidade, a Argentina mergulhou no caos, na miséria e na depressão.

Ou seja, um sistema foi implantado, funcionou como o esperado, o governo não gostou (porque o sistema lhe amarrava), destruiu o sistema, o país mergulhou no caos como consequência disso, e aí algumas pessoas dizem que a culpa de tudo é do sistema que foi destruído. Beira o surreal.

O Currency Board no Brasil

O Brasil operou um Currency Board no início de 1906 a 1920, durante um de nossos efêmeros experimentos com o padrão-ouro.

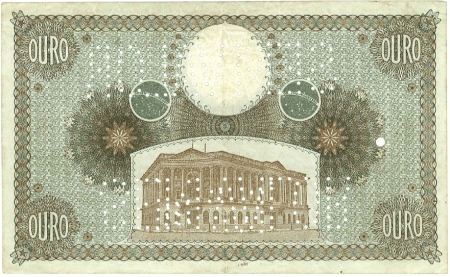

As fotos abaixo mostram duas cédulas emitidas pela Caixa de Conversão que operava no Brasil à época:

Na parte inferior da cédulo está escrito que “A Caixa de Conversão pagará ao portador, à vista, no Rio de Janeiro, a importância deste bilhete em ouro.”

Eis outra cédula:

Segundo Gustavo Franco, que não é muito fã nem de Currency Boards nem de padrão-ouro:

De uma maneira geral, de 1906 até as vésperas da Primeira Guerra, o país viveu em ritmo de abundância cambial e de crédito. O programa de valorização e a Caixa de Conversão resultaram em maior disponibilidade de divisas, inclusive para a importação de equipamentos pela indústria, e os embarques de café aumentavam sem prejudicar os preços.

De 1911 a 1913, o valor dos embarques de café foi o dobro do observado nos três anos anteriores e o triplo do valor dos anos desfavoráveis, de 1902 e 1904. Até 1908, os preços do café efetivamente não recuam, e a partir de 1909 aumentam significativamente.

[…]

A trajetória da economia nos anos que se seguem é de vigorosa expansão.

Já uma fonte de esquerda também admite que foi justamente durante esse período que o país vivenciou um grande período de prosperidade:

No terreno econômico pode-se observar a eclosão de um espírito que se não era novo, se mantivera na sombra ou em plano secundário no Império: a ânsia de enriquecimento, de prosperidade material que na Monarquia não era tido como um ideal legítimo e plenamente reconhecido.

O novo regime fez despontar o homem de negócios, isto é, o indivíduo inteiramente voltado para o objetivo de enriquecer. A transformação foi tão brusca que classes e indivíduos dos mais representativos da Monarquia, antes ocupados unicamente com política e funções similares, que no máximo se preocupavam com suas propriedades rurais, se tornaram ativos especuladores e negocistas, com o total consentimento de todos.

As atividades brasileiras foram estimuladas por finanças internacionais mais multiformes e ativas que as inversões esporádicas de capital que antes se fazia, mas que passaram a ter participação efetiva, constante e crescente em diversos setores que ofereciam oportunidades de bons negócios. A produção cafeeira, a grande atividade econômica do país, foi naturalmente atingida e em torno dela se travou uma luta internacional, boa parte dos fundos necessários ao estabelecimento das plantações e custeio da produção foi proveniente dos bancos ingleses e franceses, ou então de casas exportadoras estrangeiras ou financiadas com capitais estrangeiros.

O Brasil tornou-se neste momento um dos grandes produtores mundiais de matérias-primas e gêneros tropicais e ao café foi acrescentada na lista dos grandes produtos exportáveis, a borracha, que chegou quase a emparelhar-se a ele, o cacau, o mate, o fumo. A produção de gêneros de consumo interno, no entanto, diminuiu e se tornou cada vez mais insuficiente para as necessidades do país obrigando a importar do estrangeiro a maior parte até dos mais vulgares artigos de alimentação. As exportações maciças compensavam estas grandes e indispensáveis importações levando os saldos comerciais a patamares apreciáveis.

Com a eclosão da Primeira Guerra Mundial e a abolição da Caixa de Conversão, houve vários desarranjos, e a inflação de preços, até então imperceptível, passou a crescer 8% ao ano. E então a coisa degringolou.

Taxa de câmbio atrelada

Uma taxa de câmbio atrelada é aquela que tenta ser fixa e flutuante ao mesmo tempo — e obviamente não consegue ser nenhuma das duas.

Na prática, uma taxa de câmbio atrelada ocorre quando o Banco Central faz intervenções diárias no mercado cambial para manter a moeda nacional flutuando dentre de bandas arbitrariamente determinadas pelo próprio Banco Central.

Ao contrário do que é dito até hoje com muita frequência, o Plano Real nunca se baseou um uma “âncora cambial” ou em um “câmbio fixo”. Desde que o real foi introduzido no dia 1º de julho de 1994, o câmbio nunca foi fixo, nem sequer por um dia. O Brasil adotou o regime de “câmbio atrelado ao dólar”. Neste sistema, o Banco Central faz intervenções diárias no mercado de câmbio (comprando ou vendendo dólares) com o intuito de manter a cotação do dólar próxima a um valor por ele estipulado.

Veja a evolução da taxa de câmbio de julho de 1994 até dezembro de 1998, último mês antes da alteração do regime cambial.

Gráfico 3: evolução da taxa de câmbio durante a primeira fase do real, julho de 1994 a dezembro de 1998

O principal problema em se utilizar um câmbio atrelado é que há uma contradição entre a política monetária e a política cambial. Com uma taxa de câmbio fixa — no caso, um Currency Board —, não há política monetária; as variações no balanço de pagamento determinam as variações da base monetária da economia. Com uma taxa de câmbio flutuante, não há política cambial; o Banco Central se preocupa apenas em fazer política monetária.

Já com um câmbio atrelado, o Banco Central tenta fazer as duas coisas ao mesmo tempo: determinar uma política monetária e uma política cambial, sendo que ambas são mutuamente excludentes, impossíveis de serem efetuadas simultaneamente.

Inevitavelmente, a política cambial acaba entrando em choque com a política monetária, e os ataques especulativos são a consequência inevitável.

Quando se trabalha com um câmbio atrelado, o Banco Central tem de, diariamente, fazer intervenções no mercado de câmbio para fazer com que o dólar fique próximo à cotação determinada pelo Banco Central. Sendo assim, quando ocorre uma entrada “excessiva” de dólares no país, há uma tendência de apreciação do câmbio. Para evitar isso, o Banco Central compra estes dólares criando reais, o que gera um aumento da base monetária. Ato contínuo, para evitar este súbito aumento da base monetária, o Banco Central vende títulos públicos para retirar da economia os reais que ele próprio acabou de criar quando fez a conversão de dólares para real (esse processo é tecnicamente chamado de “esterilização”).

Já quando ocorre uma saída de dólares, o fenômeno inverso é observado: há uma tendência de depreciação do câmbio devido à maior procura por dólares. Para evitar isso, o Banco Central vende dólares para satisfazer esse aumento da demanda por dólares. Essa venda de dólares pelo Banco Central gera uma redução da base monetária. Para evitar essa redução, algo que tende a gerar uma recessão, o Banco Central cria reais e compra títulos públicos em posse dos bancos.

Ou seja, neste arranjo, ao contrário de um Currency Board, há um total descasamento entre a variação da base monetária e a variação das reservas internacionais. Quando há uma saída de capitais, as reservas tendem a cair — pois o Banco Central faz de tudo para segurar o câmbio — ao passo que a base monetária tende a subir (pois o Banco Central também faz política monetária).

Sendo assim, para evitar que as reservas caiam muito além da base monetária, o Banco Central tem de manter juros bastante altos para continuamente atrair dólares

Observe que este comportamento ativo do Banco Central é totalmente distinto do comportamento de um Currency Board, que permite que a base monetária varie automaticamente de acordo com o saldo do balanço de pagamentos.

E é exatamente por isso que a opção por um regime de câmbio atrelado custa caro: como o regime não inspira confiança nos investidores internacionais — pois uma desvalorização pode ocorrer a qualquer momento — e dada a contínua necessidade de estar sempre atraindo dólares para manter as reservas internacionais em níveis minimamente confortáveis para manter o câmbio dentro do intervalo especificado pelo Banco Central, as taxas de juros têm de ser bastante elevadas.

Esse foi o modelo escolhido pelo Brasil, e esses foram os juros colhidos. O gráfico abaixo mostra a evolução da SELIC de agosto de 1994 até o março de 1999. Compare com os juros da Bulgária no gráfico 2, e com os daArgentina aqui.

Gráfico 4: evolução dos juros do mercado interbancário brasileiro (taxa SELIC), de agosto de 1994 a março de 1999.

O que vale ser ressaltado é que esta postura do Banco Central — de ficar vendendo e comprando dólares para manter o câmbio dentro de um intervalo especificado e de ficar arbitrando juros para atrair dólares para fechar o balanço de pagamentos — gera um descasamento entre a quantidade de dólares nas reservas internacionais e a base monetária do país: haverá um momento em que a quantidade de dólares nas reservas internacionais será bem menor do que a base monetária.

Quando isto ocorre, é apenas uma questão de tempo para que os especuladores descubram esta contradição entre política cambial e política monetária e forcem uma desvalorização da moeda — ou a imposição de controle de capitais.

Este tipo de ataque especulativo varreu a América Latina e o sudeste asiático ao longo da década de 1990. A crise do México em 1994, a crise asiática em 1997 e 1998 (Tailândia, Taiwan, Indonésia, Malásia, Filipinas — apenas Hong Kong e seu Currency Board escaparam), o colapso do rublo em 1998, a crise do real em janeiro de 1999 e a crise da Argentina em dezembro de 2001 (cujo pseudo-Currency Board havia sido praticamente abolido em junho daquele ano) — todas ocorreram de acordo com este mecanismo.

Com efeito, até mesmo o ataque perpetrado por George Soros à libra esterlina em 1992 se deu por causa deste arranjo, uma vez que o Banco Central da Inglaterra vinha mantendo a libra atrelada ao marco alemão.

Por outro lado, no caso do arranjo brasileiro, houve um fator positivo: o comportamento da inflação de preços. Com uma taxa de câmbio estável (em uma época em que o dólar era mundialmente forte) e com o Banco Central tendo de manter a expansão monetária contida e a taxa de juros alta para evitar uma súbita desvalorização do real perante o dólar, a inflação de preços apresentou um continuado declínio. Não tão súbito quanto o da Bulgária e da Argentina, mas ainda assim substancial.

.png)

Gráfico 6: evolução da inflação de preços acumulada em 12 meses durante a primeira fase do real, junho de 1995 a dezembro de 1998

Conclusão

Um câmbio flutuante funciona muito bem para países de economia desenvolvida e com grande estabilidade política. Mas seu histórico para países que têm de lidar com governos bagunçados e imprevisíveis não é animador. Nesse arranjo, o câmbio não flutua; ele afunda.

Um câmbio atrelado é utilizado quando o Banco Central quer controlar a inflação majoritariamente por meio do câmbio, mas sem abrir mão de fazer política monetária. Tal arranjo é totalmente instável e sujeito a ataques especulativos. Todos os países em desenvolvimento que adotaram esse arranjo — embora tenham sido bem sucedidos em controlar a inflação de preços — quedaram vítimas de ataques especulativos, e o arranjo se esfacelou.

Já um câmbio fixo não funciona quando há um Banco Central no comando e este está sujeito a pressões políticas, como ilustra bem o caso argentino.

A opção mais vantajosa — e de longe — para um país em desenvolvimento e com um governo bagunçado seria a adoção de um Currency Board privado com sede na Suíça, seguindo os passos delineados no artigo. No mínimo, a moeda voltaria a inspirar confiança, e a inflação de preços e as taxas de juros cairiam a níveis próximos dos vigentes no país da moeda-âncora.

No caso específico do Brasil, a opção pelo Currency Board é ainda mais premente.

Na nossa atual situação — de descontrole fiscal, taxa de câmbio instável e inflação de preços perto de 10% —, novas elevações graduais na taxa básica de juros não apenas não gerarão efeitos sobre a inflação de preços (majoritariamente causada pela forte desvalorização cambial e pelos reajustes de preços administrados pelo governo), como também podem até acabar estimulando ainda mais a carestia.

O grande problema é que um aumento de juros tende a gerar um ciclo vicioso: a subida dos juros encarece o serviço da dívida (como há emissões quase que diárias de títulos, quanto maiores os juros, maior o serviço da dívida a ser paga sobre esses novos títulos emitidos); consequentemente, o Tesouro tem de se endividar (lançar mais títulos) apenas para pagar o serviço da dívida; consequentemente, a dívida do governo aumenta; consequentemente, a relação dívida/PIB, já alta, se deteriora ainda mais; consequentemente, o risco-país aumenta e o grau de investimento da Moody’s e da Fitch ficam ainda mais em risco. E tudo isso gera ainda mais desvalorização cambial, o que pressiona ainda mais inflação de preços.

Conclusão: elevar juros tendo uma política fiscal frouxa e trabalhando com câmbio flutuante é quase um suicídio. Daí a premência de um Currency Board. Um Currency Board resolve três problemas de uma só vez: câmbio, juros e inflação de preços. E, de quebra, ainda pode aumentar a confiança dos investidores estrangeiros, estimulando-os a trazer para cá o seu capital produtivo, algo de que o país tão desesperadoramente precisa.

Liberar a circulação de moedas estrangeiras em paralelo à moeda nacional — que agora estaria ancorada ao dólar ou ao ouro por meio do Currency Board — melhoraria ainda mais a situação. Essa liberação de moedas estrangeiras facilitaria enormemente os investimentos estrangeiros.

Não há recuperação e crescimento econômico sem investimentos. E como no Brasil o investimento está em queda livre e as empresas estão ou arredias ou descapitalizadas, por causa do cenário de destruição criado pelo governo, a salvação terá de vir do investimento estrangeiro. E isso passa pelo regime cambial.

________________________________________________________

Leandro Roque, editor e tradutor do site do Instituto Ludwig von Mises Brasil.

Steve Hanke, professor de Economia Aplicada e co-diretor do Institute for Applied Economics, Global Health, and the Study of Business Enterprise da Universidade Johns Hopkins, em Baltimore, EUA. O Professor Hanke também é membro sênior do Cato Institute em Washington, D.C.; professor eminente da Universitas Pelita Harapan em Jacarta, Indonésia; conselheiro sênior do Instituto Internacional de Pesquisa Monetária da Universidade da China, em Pequim; conselheiro especial do Center for Financial Stability, de Nova York; membro do Comitê Consultivo Internacional do Banco Central do Kuwait; membro do Conselho Consultivo Financeiro dos Emirados Árabes Unidos; e articulista da Revista Globe Asia.